|

|

|

1ma edizione

Storia della BORSA e della FINANZA, dall’ Impero Romano ai

giorni nostri |

|

|

|

Che cosa ci riserva il futuro ? Che fine faranno i nostri risparmi ? |

|

L’ ANALISI TECNICA come unica ancora di salvezza

La straordinaria ed inedita Teoria dei VORTICI |

In

questo libro parlerò delle origini della Borsa, da quando se ne comincia a

sentire l’esigenza. A partire dall’ Impero Romano, al Medioevo, al Rinascimento,

alle Compagnie delle Indie, alla Belle Epoque. Parlerò della crisi del 1929,

delle due grandi guerre, del periodo post bellico, del periodo della

ricostruzione, del Far West finanziario degli anni 70/90, dei miei primi grafici

con il vecchio programma lotus123, della vita dei borsini degli anni 80/90,

delle bolle speculative. Cercheremo insieme di capire perché solitamente si

perde in Borsa. Quali sono i rimedi? Meglio il mattone o la Borsa? E poi, dove

andrà la Borsa?

Parlerò di analisi tecnica e per la prima volta parlerò delle mie scoperte in

analisi tecnica. Per la prima volta divulgherò al mondo della finanza e

dell’analisi tecnica la mia straordinaria ed inedita TEORIA sui VORTICI, potenti

segnali di inversione o di continuazione. Parlerò anche “di tutto ciò

che i grandi avevano detto, ma anche di ciò che nemmeno i grandi sanno!”

Dedico questo libro

ai miei genitori

che mi hanno dato tanto amore, stima, affetto e preziosi insegnamenti di vita,

tra i quali l’onestà ed il lavoro,

a Fabrizio Quattrocchi,

un eroe dimenticato che ci ha restituito l'orgoglio di essere italiani, in mezzo

ai tanti falsi ed idioti miti di oggi,

a Vittorio Arrigoni

un pacifista rapito ed ucciso da coloro che non avrebbero dovuto usare violenza

solo per come e quanta loro stessi ingiustamente ne ebbero a subire

INDICE

________________________________________________________

PREFAZIONE

7

PRESENTAZIONE

8

INTRODUZIONE

10

Capitolo 1

- Origini della

Borsa

L’Impero

Romano

18

Il Foro delle Corporazioni:

la borsa di Ostia Antica 24

Il Medioevo, l’alto Medioevo

e il basso Medioevo: le fiere dello Champagne 32

Leonardo Fibonacci: la serie

dei numeri di Fibonacci 33

Rinascimento: le prime Borse

e le prime banche organizzate 34

Le Compagnie delle Indie

1600-1800 39

Muneisha Homme: il primo

analista della storia con le sue candele 43

Capitolo 2

- Origini dell’analisi tecnica e la teoria delle onde

La Belle

Epoque

51

Il telegrafo e la

telescrivente danno origine ai primi grafici intraday 54

I padri dell’analisi tecnica:

Charles Dow, Elliot, Gann 56

Il Dow Jones, il primo ed il

più rappresentativo 56

La teoria del Grande

Superciclo di Elliot applicata alla storia 60

Le 24 regole operative

infallibili di W.D.Gan 63

Le due grandi guerre e la

crisi del 29: cause ed effetti 68

Periodo post bellico e ruolo

revisionale della Borsa 77

La storia degli anni 70-90

attraverso il nostro non dimenticato indice Comit 80

Capitolo 3 - Le

bolle speculative

Le grandi bolle speculative:

la bolla dei TULIPANI 88

Dopo 400

anni la bolla si ripete: TULIPANI =

INTERNET

97

Capitolo 4 - I tanti

perché della Borsa

Perché si perde in Borsa?

L’aspetto psicologico 108

Storia di un

borsino

109

Le tre cause: alta

volatilità, ritardo operativo e operatività intraday

112

Il ciclo di Borsa ed il ciclo

economico

118

Mani forti e mani

deboli

119

Rimedi alle

perdite

127

Analisi tecnica, analisi

fondamentale e analisi della opinione contraria 128

Dove va la Borsa? Meglio la

Borsa o la casa? Proiezioni future 130

Oro e Petrolio a

confronto

133

Come possiamo difenderci: la

nostra unica ancora di salvezza 135

Capitolo 5 -

L’inedita Teoria dei Vortici

Il cammino economico

finanziario dell’uomo 138

La straordinaria ed inedita

TEORIA dei VORTICI 141

Ma che cosa si intende per

Analisi Tecnica 141

La teoria dei FASCI e dei

VORTICI 142

Vortici di medie

mobili

145

Efficacia di un

vortice

147

I vortici nella storia

dell’indice Comit, indice della Borsa italiana 154

Esempi grafici di alcuni

vortici reali e proiezioni future 157

Capitolo 6 -

Conclusione

Analisi, previsioni e

truffe 176

Conclusione con i pensieri di

John Kenneth Galbraith 178

PREFAZIONE

La cultura arricchisce l’intelletto e rende la

mente capace di pensare, di capire, di decidere e di fare … In certe situazioni,

in cui sono in pochi a decidere, talvolta uno solo, la cultura non è così

importante! In certe situazioni, infatti, l’uomo è tenuto a lavorare, a

divertirsi, anche ad ammalarsi, ma non a pensare. Sono altri che pensano e

decidono per lui! Io amo la cultura e con essa il desiderio, la capacità e la

libertà di pensare, di capire, di fare e di decidere il destino ed il futuro di

me stesso e della mia famiglia ed insieme agli altri il futuro della comunità

…

Ritengo che ogni crisi economica finanziaria, così

profonda, come quella che stiamo attualmente vivendo, sia sempre preceduta da

una crisi culturale latente che si genera per una mancanza di attenzione da

parte dell’uomo verso tutto ciò che non porti al profitto ed al guadagno. In

tali situazioni si perdono così di vista i valori, gli ideali e le regole

basilari del vivere giusto e sano sulle quali si basa anche un sistema economico

finanziario giusto e sano.

Così la furbizia effimera prende il posto

dell’intelligenza costruttiva. L’affarismo per interesse personale prende il

posto della politica intesa come “fare l’interesse del cittadino”. L’arrangiarsi

in qualche modo prende il posto del lavoro produttivo. La corruzione e la

depravazione prende il posto dell’onestà e del buon esempio. Tra i giovani il

non saper fare prende il posto del mestiere. Regole costruite ad arte per

tornaconto personale, perdono di vista l’insegnamento del Vangelo e le regole

della Costituzione.

Il treno della vita così deraglia in un vuoto

mentale e culturale di non ritorno per generazioni, trascinando con sé nella

debacle economica finanziaria, anche i pochi giusti ed onesti ancora in essere,

dei quali anche il sottoscritto pensa di poter far parte e tra i quali pensa

anche di potersi salvare finanziariamente seguendo le regole di quello

strumento analitico, che è poi il principale protagonista di questo mio libro:

l’analisi tecnica, intesa come studio dell’andamento dei fenomeni

finanziari, ma intesa anche come strumento per capire i variegati aspetti

comportamentali dell’uomo.

PRESENTAZIONE

Ma questo mio libro non vuole essere il solito freddo libro di sola analisi

tecnica, ma un libro che, alla stregua di una semplice esposizione “quarkiana”,

possa essere facilmente letto da tutti, magari tutto d'un fiato, per la

semplicità della esposizione, per la ricchezza di sfumature e di argomenti,

storici e culturali, oltre che tecnici ed analitici. In questo libro andrò alla

ricerca delle origini della Borsa, da quando cioè si comincia a sentire

l’esigenza di un mercato organizzato per lo scambio di denaro contro lettera.

Esso inizia con i grandi commerci fiorenti ai tempi dell’Impero Romano, alle

fiere del Medioevo, al Rinascimento.

Dalle Compagnie delle Indie, alla Belle Epoque. Vado poi ad analizzare le

ragioni della crisi del 1929, delle bolle speculative, il periodo delle due

grandi guerre, il periodo post bellico, della ricostruzione, degli anni 70/90

intesi come anni del Far West finanziario. In questo libro parlo dei miei primi

incontri con i grafici costruiti con il vecchio programma “Lotus123”.

Passo poi a raccontare qualche curioso episodio appartenente alla vita dei

borsini degli anni 80/90. Cercheremo insieme, di capire perché solitamente si

perde in Borsa. Quali sono i rimedi. Meglio il mattone o la Borsa? E poi, dove

andrà la Borsa? Parlerò di analisi tecnica e per la prima volta parlerò delle

mie scoperte in analisi tecnica.

Per la prima volta divulgherò al mondo della finanza e dell’analisi tecnica la

mia straordinaria ed inedita TEORIA sui VORTICI, potenti segnali di inversione o

di continuazione: “ciò che i grandi avevano detto, ma ciò che nemmeno i

grandi sanno”.

Vorrei informare il lettore che parte degli introiti di questo libro sarà

devoluta alle associazioni di genitori di bambini ricoverati in ospedali

oncologici. Un genitore su quindici perde il lavoro per il solo fatto di dover

stare accanto al proprio bambino.

La storia della Borsa e della finanza che vi racconterò e le mie analisi di

previsione, che in questo libro vi esporrò, scaturiscono da mie profonde

riflessioni e da venticinque anni di esperienza analitica ed operativa, fatta di

studi, di test e di ricerche, oltre che da una mia estesa operatività su tutti

gli strumenti finanziari che oggi si conoscono, nessuno escluso. Mi auguro che

questa mia esposizione possa rappresentare per i lettori occasione di

arricchimento culturale ed ulteriore presa di coscienza del rischio che si corre

investendo in Borsa senza le opportune conoscenze tecniche ed analitiche.

Dopo questa mia prima edizione è mio intendimento uscire con altre edizioni al

fine di arricchire il mio lavoro attingendo a fatti, notizie ed analisi

finanziarie e comportamentali da un mondo straordinario, fantastico ed

avvincente dove concorrono e si intrecciano molteplici aspetti e discipline

come la psicologia, la fisica, la matematica, la filosofia, la statistica,

l’astrologia, la religione, dal punto di vista culturale e ... la stupidità, la

presunzione, l'intelligenza e la furbizia, dal lato operativo.

Sta a noi uscirne vincitori e protagonisti servendoci degli idonei ed

appropriati strumenti che l'analisi tecnica e la cultura in genere ci mettono a

disposizione per una più remunerativa operatività.

INTRODUZIONE

AVVISO: le indicazioni di analisi tecnica e di previsione contenute in questo

libro possono essere errate e non rappresentano in alcun modo un invito

all’investimento. Chi segue le analisi e le previsioni contenute in questo libro

lo fa cosciente di tutti i rischi che corre e se ne assume la totale

responsabilità.

Questo libro era in gestazione da alcuni anni, ma

nasce realmente la sera del 12.02.2010, durante l’incontro tra la nostra

Associazione Marinese per il Commercio ed il Turismo, per la Cultura e lo Sport

di Marina di Cecina da una parte e gli istituti di credito di zona, dall’altra

parte, per la sponsorizzazione del nostro programma eventi. La serata doveva

riguardare l’illustrazione del programma 2010 alle banche intervenute. La

seconda parte della serata era riservata al sottoscritto che doveva esporre una

lunga relazione riguardante la storia e le origini della Borsa. Avevo preparato

da circa un mese la mia relazione e l’avevo finita di stampare solo poche ore

prima della riunione. Il locale dove si svolgeva l’incontro era all’ ultimo

piano dell’Hotel Tornese. L’ambiente era molto suggestivo in quanto dalle ampie

vetrate dell’hotel si poteva ammirare tutto il panorama di luci di Marina di

Cecina e dintorni. La sala era gremita ed il proiettore ed il pannello dello

schermo erano notevoli, così che potevo illustrare il tutto con una certa

professionalità.

La serata risultò interessante. Funzionari e

direttori di banca, assessori comunali, appassionati di finanza e non, restarono

per due ore e mezzo consecutive ad ascoltare senza batter ciglio. Nella

esposizione del mio lavoro non risparmiai rimproveri alle banche ed a tutti i

presenti sul superficiale comportamento operativo che solitamente si tiene in

Borsa.

Alla fine della mia esposizione oltre ai complimenti

ricevetti tante richieste da parte dei presenti di inviare loro una copia della

mia lunga relazione così da stimolarmi definitivamente a pubblicare questo mio

libro da tempo nel cassetto.

Quella sera esordii così:

“ … a dimostrazione che la nostra associazione non si occupa solo di Commercio e

Turismo, ma anche di CULTURA perché senza la cultura l’uomo è come un albero

senza linfa, farà da corollario stasera, se il tempo a disposizione ce lo

permetterà, altrimenti possiamo organizzare per un’altra serata, una mia

relazione sulla storia della Borsa e della Finanza, questo mondo fantastico e

straordinario dove si intrecciano discipline molteplici come la psicologia, la

fisica, la matematica, la filosofia, l’astrologia, la psicologia, ecc…ecc … “.

La storia è lunga !! Siete disposti e predisposti a restare qui per almeno due

ore od anche più a parlare delle origini della storia della Borsa? Del perché si

perde in borsa? Delle cause e dei rimedi? Altrimenti possiamo organizzarci per

un’ altra sera ! Non ci sono problemi. Se mi risponderete affermativamente vi

anticiperò di che cosa parlerò, in modo più dettagliato. Siete disposti ad

ascoltarmi? Ok !

Si parte! Parlerò delle origini della storia della Borsa, da quando se ne

comincia a sentire l’esigenza, a partire dall’Impero Romano, al Medioevo, al

Rinascimento. Passeremo alle Compagnie delle Indie, alla Belle Epoque, parlerò

della crisi del 1929, del periodo delle due grandi guerre, del periodo

post bellico, del periodo della ricostruzione, del Far West finanziario degli

anni 70/90, dei miei primi grafici con il vecchio programma lotus123 del mio

amico Ugo M., della vita dei borsini degli anni 80/90, delle bolle speculative.

Cercheremo di capire perché solitamente si perde in Borsa. Quali sono i rimedi.

Meglio il mattone o la Borsa? E poi, dove andrà la Borsa? Quali le

proiezioni future dei mercati. Parlerò di analisi tecnica e per la prima

volta parlerò delle mie scoperte in analisi tecnica. Per la prima volta

divulgherò al mondo della finanza e dell’analisi tecnica la mia straordinaria ed

inedita TEORIA sui VORTICI, potenti segnali di inversione o di continuazione:

“ciò che i grandi avevano detto, ma ciò che nemmeno i grandi sanno”.

Argomenti interessantissimi e di primo piano, ma il tempo è tiranno questa

sera. Vediamo che cosa possiamo fare.

La storia della Borsa e della finanza che vi racconterò e le mie analisi di

previsione che più tardi vi esporrò, scaturiscono da mie profonde riflessioni e

da venticinque anni di esperienza analitica ed operativa, fatta di studi, di

test e di ricerche, oltre che di una mia estesa operatività su tutti gli

strumenti finanziari che oggi si conoscono, nessuno escluso. Il mondo della

FINANZA è un mondo straordinario e fantastico dove al suo compimento concorrono

e si intrecciano molteplici aspetti e discipline come la psicologia, la fisica,

la matematica, la filosofia, la statistica, l’astrologia, ecc …

La FINANZA é intesa come l’arte per poter ricavare il massimo ritorno dal

proprio investimento. I protagonisti di questo mondo straordinario sono le

BANCHE intese come intermediari tra chi offre danaro e chi domanda denaro. La

BORSA intesa come mercato organizzato e regolamentato per lo scambio degli

strumenti finanziari, tra chi offre danaro e chi domanda danaro. Borsa, banche e

finanziarie sono i protagonisti di un mondo fantastico e straordinario, ma nello

stesso tempo difficile e pieno di insidie e senza esclusione di colpi.

Un mondo in cui, a livello operativo, l’uomo dimostra, anche a distanza di

secoli, di non riuscire a scrollarsi di dosso errori dovuti alla presunzione,

alla cieca avidità ed all’eccesso speculativo. Aspetti questi insiti

nella natura umana e quindi destinati a ripetersi nel tempo. Tutto ciò premesso,

addentriamoci adesso in questo straordinario, fantastico, complesso, difficile

ed insidioso mondo della finanza. Dunque che cosa è la BORSA, che cosa si

intende per Borsa, questa cosa che qualche volta delizia e che invece molto

spesso non ci fa dormire la notte ?

John Kenneth Galbraith, forse il più autorevole economista del XX secolo,

nato in Canada nel 1908 e morto a Boston nel 2006 all’età di 98 anni, autore di

tanti libri sull’ economia e la finanza tra i quali “Il grande crollo”

dove ci racconta uno dei più forti, avvincenti e drammatici periodi della storia

della finanza,

·

Consigliere economico del candidato democratico alla presidenza

Adlai Stevenson dal 1952 al 1956

·

Consigliere economico dei presidenti democratici Franklin

D.Roosevelt, John Fitzgerald Kennedy e Bill Clinton

·

Ambasciatore in India durante la presidenza di John Kennedy dal

1961 al 1963

·

presidente della American Economic Association,

era solito definire la Borsa come "lo strumento che separa gli stolti dai

propri averi !” E se lo diceva lui, uno dei massimi esponenti nel mondo

economico finanziario del XX secolo, dobbiamo crederci !? Mettiamoci anche il

punto interrogativo, perché non è mai detto. E’ certo però che la presunzione

del sapere comunque e senza averne sufficiente cultura, genera tanta stupidità

ed in Borsa i presuntuosi sono tanti!

La Borsa si nutre di stupidità attraverso la speculazione che anima di se

stessa, fa incontrare chi offre danaro e chi domanda danaro, nello stesso modo

in cui l’orgasmo quale anima dell’ amore, attira nella procreazione l’uomo e la

donna. Quindi l’equazione è questa: la speculazione sta alla borsa come

l’orgasmo sta all’amore. Sta a noi fare in modo di non appartenere al mondo

degli stolti attraverso una giusta ed appropriata cultura. Ma, oltre a farci

perdere parte dei nostri risparmi, quale è la funzione più nobile della Borsa? E

perché le mani deboli, sono quasi sempre perdenti in Borsa? C’è un rimedio?

Cercherò stasera insieme a voi di rispondere a questi annosi quesiti e di

trovare una appropriata soluzione. Non è semplice, ma ci proveremo. Prima però

vorrei raccontarvi la storia della Borsa, cercando di capire quando nasce nel

tempo l’esigenza di organizzare un luogo ed una istituzione od un organismo per

far incontrare chi offre danaro e chi domanda danaro. Quando e dove ha origine

questo organismo che verrà più tardi chiamato con la parola Borsa.

Si badi bene che per Borsa non si deve intendere il mercato dove si scambiano

beni fisici, vale a dire automobili, scarpe o vestiti da una parte e danaro

dall’altro.

Bensì Borsa intesa come mercato dove si scambiano strumenti finanziari:

danaro contro lettera, come si diceva nel 1500 e come si dice tutt’oggi.

Offre danaro chi vuole comprare ed offre la lettera, cioè documenti cartacei e

certificati chi vuole vendere e trasferire azioni, obbligazioni, titoli di

stato, futures, valute, merci ecc...

La Borsa quindi non ha la sola funzione di farci perdere danaro, ma ha la

funzione più nobile di essere il luogo dove si incontra chi offre danaro da una

parte e chi domanda danaro per finanziarsi, dall’ altra parte, attraverso la

vendita di strumenti finanziari quali: titoli azionari, obbligazionari, valute,

merci ecc... E’ il canale attraverso il quale tutti noi, dalla parte di chi

offre danaro, possiamo far confluire tutto o parte del nostro risparmio per

finanziare le aziende che lo richiedono, concorrendo a creare così benessere e

posti di lavoro. In termini più tecnici la Borsa è l’istituzione organizzata da

poteri privati, essa è una SPA, per lo scambio di strumenti finanziari. Le

aziende si servono della Borsa per ricavare danaro vendendo sul mercato titoli

azionari, titoli obbligazionari, commodities, metalli e valute. Dall’ altra

parte gli investitori, rappresentati sia da persone fisiche, privati e famiglie

e sia da persone giuridiche, società finanziarie ecc …si servono della Borsa per

investire il proprio danaro ed avere un ritorno in termini di dividendi e

capital gain. Le aziende si quotano in Borsa perché attraverso il collocamento

in Borsa di azioni proprie esse ricevono in cambio danaro vendendo agli

investitori una parte di se stesse, senza ricorrere al pagamento di interessi

che avviene invece quando queste decidono di finanziarsi prendendo a prestito

danaro dagli investitori con l’emissione di titoli obbligazionari con l’impegno

di restituire il danaro ricevuto ad una data scadenza dietro pagamento di

interessi, oppure quando attingono prestiti direttamente da banche o

finanziarie. I primi sono finanziamenti a titolo di capitale proprio ed i

secondi sono finanziamenti a titolo di credito. Nel primo caso è come se una

famiglia a corto di danaro, invece di andare a chiedere un prestito in banca e

pur di non pagare interessi, vendesse, per finanziarsi, una porzione del proprio

giardino al vicino. Sapete quali sono in Italia le aziende che hanno meno

bisogno di finanziamenti, sia a titolo di credito e sia a titolo di capitale ?

Personalmente ritengo che siano sostanzialmente tre: Ferrero, Barilla e Ferrari.

Queste aziende sono il fiore all'occhiello della azienda ITALIA!

Ferrero è uno degli uomini più ricchi e riservati in Italia. Barilla è ai

vertici nel suo settore nel mondo. Luca Cordero di Montezemolo, presidente della

Ferrari, è tirato per la giacca da destra e da manca affinchè entri in politica!

Sia il benvenuto in politica Luca Cordero di Montezemolo, a patto che sappia

guidare l'azienda Italia con la stessa capacità ed efficienza con cui sta

guidando l’azienda Ferrari !

La politica corrotta ed incapace genera involuzione nell’uomo.

Gli imprenditori capaci e competenti che sappiano mettere la propria

esperienza ed il proprio saper fare al servizio del cittadino e dell'azienda

pubblica al fine di promuovere benessere e posti di lavoro, costituiscono la

soluzione futura per uscire da una crisi economica e politica epocale come

l'attuale, a condizione che si adoperino con coscienza ed onestà per il

benessere e per l’interesse del cittadino e della comunità e non per tornaconto

personale, naturalmente !

Capitolo 1

Le origini della Borsa

L’IMPERO ROMANO

Sebbene la storia faccia risalire le prime vere e

proprie compravendite di titoli negli anni intorno al 1500, in una sorta di

mercato organizzato lungo i canali della città fiamminga di Bruges considerata

per la sua bellezza la Venezia del nord, ho trovato interessante addentrarmi

nella storia dello straordinario Impero Romano per capire se a quel tempo

già esistesse un mercato organizzato e regolamentato per lo scambio di

titoli e quale fosse il sistema di finanziamento di grandi opere come ad

esempio la realizzazione di strade, la costruzione di edifici pubblici, di

acquedotti, di ponti e di porti ecc…

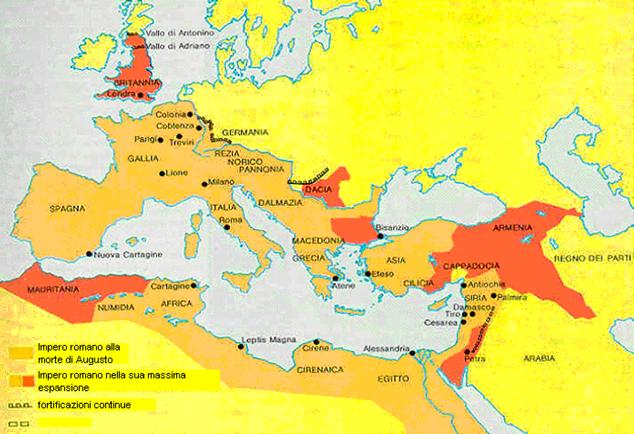

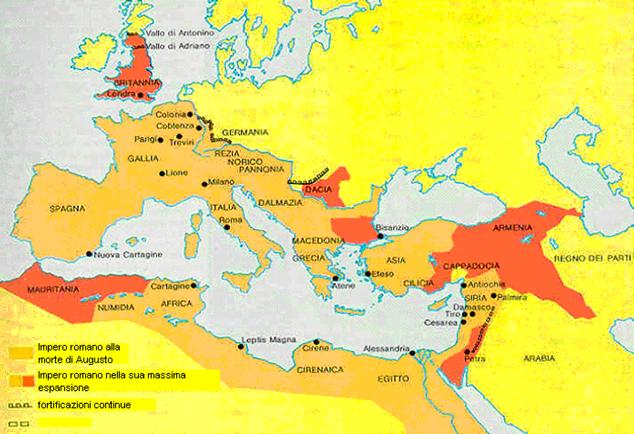

Nel suo massimo

splendore l’impero romano si estendeva dalla Britannia a nord fino alla Spagna

ad ovest, al mar Rosso a sud e fino al mar Caspio ed al Tigri e l’Eufrate a est.

Nel 117 d.C., al tempo dell'imperatore Traiano, Roma dominava un territorio di

oltre 8 milioni di chilometri quadrati, dal Kuwait alla Scozia.

I commerci per via terra con carovane scortate e per mare con flotte private,

dalle lontane province ed addirittura dal lontano oriente, erano molto fiorenti.

I romani pagavano quasi sempre con monete per lo più d’argento in quanto non

avevano una gran quantità di prodotti di scambio.

Le merci che Roma importava erano costituite da profumi che venivano

dall’Arabia, incenso e spezie dall’ India, seta e stoffe dalla Cina, bestie

feroci che usavano per gli spettacoli dall’Africa e dall’Asia, il grano in

grande quantità veniva dalle province africane, Egitto in particolare, da dove

veniva importato anche il vetro che doveva servire per i calici dei tanti

banchetti e per le finestre dei più abbienti.

Da notare che questi vetri dello spessore di circa mezzo centimetro lasciavano

passare la luce, ma non lasciavano guardare fuori in quanto non erano

trasparenti. Ai tempi del grande impero romano, i commercianti di quell’epoca

non si avventuravano oltre i confini dell’ impero per non incorrere nel pericolo

di essere depredati.

Essi preferivano cautamente attendere le merci in luoghi più sicuri ed in porti

protetti. Uno dei più importanti era il porto di OSTIA.

Nella cosiddetta “Piazza

delle Corporazioni”

di Ostia erano presenti circa sessanta uffici sia di queste società sia di

imprese di commercianti o artigiani che si occupavano di attività connesse.

L'antica Ostia si trovava in un territorio molto diverso dall'attuale, la città

era in riva al mare, che ora è arretrato di circa 4 Km.

Nelle sue immediate vicinanze si trovava un grande stagno, ora prosciugato e un

esteso impianto di saline, inoltre il Tevere formava un'ansa scomparsa nel 1557

a seguito di una grande piena. Nella pianta di seguito riportata sono indicati i

dintorni di Ostia e le principali vie di comunicazione.

Le origini di Ostia sembrano risalire al quarto re di Roma, Anco Marcio, che,

per estendere il domino di Roma fino al mare controllando cosi la produzione ed

il trasporto del sale, occupò i territori lungo il corso del fiume, fondando la

colonia di Ostia. In realtà alcuni rinvenimenti sembrano indicare l'esistenza di

una Ostia precedente che potrebbe trovarsi in una zona, presso le saline, non

ancora esplorata.

Il primo insediamento fu di carattere prevalentemente militare, cioè un Castrum,

dotato di mura con all'interno un Cardo ed un Decumano e, al loro incrocio, il

Foro.

Le fonti romane ci parlano appunto di una fondazione di Ostia da parte del re

Anco Marcio (VII sec.a.C), ma di essa nulla ci è pervenuto. L’insediamento a noi

noto viene fondato da Roma nel IV sec. a.C., con funzione di colonia militare

per il controllo della costa. Fin dall’origine, però, è anche un porto fluviale,

dal quale, a partire dal II sec. a.C., dipende l’approvvigionamento granario

dell’Urbe. Nell'anno 80 a.C. a protezione dell'insediamento furono costruite le

Mura Sillane.

Fu solo sotto l'imperatore Augusto che Ostia si abbellì di monumenti ed edifici

abitativi e verso la metà del I secolo d.C. raggiunse il massimo sviluppo nel

traffico portuale. Ma a causa del basso fondale le navi più grandi non potevano

entrare in porto ed erano costrette ad ormeggiare alla fonda, cosa che

rallentava e rendeva più costose le operazioni di carico e scarico. Per questo

motivo l'imperatore Claudio fece costruire un nuovo porto a circa 3 Km verso

sud, dando origine all'insediamento di Portus (vedi piantina). Negli anni

che seguirono Ostia accrebbe la sua magnificenza con nuovi monumenti, edifici ed

interi quartieri. La decadenza iniziò nella seconda metà del III secolo d.C.,

intercalata da periodi di relativa ripresa fino al 402 quando la capitale fu

spostata da Roma a Ravenna.

In questi anni iniziò il vero e proprio declino anche a seguito dei saccheggi di

Vandali e Visigoti e dell'occupazione di tutto il litorale ad opera dei Goti (

anno 537).

Infine nel IX secolo la città fu depredata anche dei materiali da costruzione

che vennero utilizzati per il Duomo di Orvieto e Piazza dei Miracoli di Pisa.

Ostia antica

Piantina

della zona circostante la città di Ostia antica.

A nord dal I secolo D.C. nacque la città di Porto con i due bacini di Claudio (

C) e di Traiano (T). Verso sud nel III secolo D.C. la via Severiana la collegava

alle ville dei patrizi e degli imperatori .

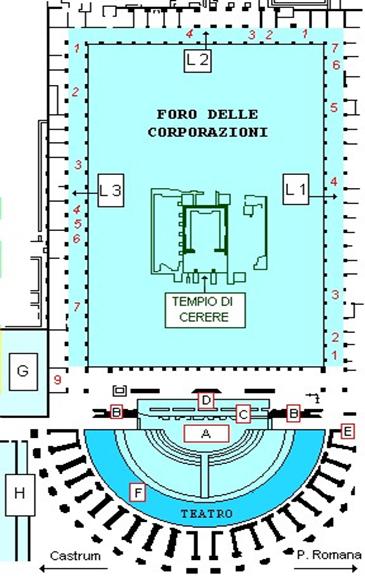

Il Foro delle Corporazioni di OSTIA

Dalla metà circa del I sec. a.C., divenuta "colonia romana" a

pieno titolo e pertanto dotata di magistrati propri, Ostia comincia a conoscere

un ingente sviluppo economico e demografico. Diviene centro di attrazione di

enormi masse in cerca di fortuna, e sede ideale di un intraprendente ceto medio,

dedito ad attività commerciali e produttive. A quel tempo, il luogo più

importante della vita della città era il Foro delle Corporazioni o Piazza delle

Corporazioni, un complesso molto singolare. Esso non era presente in nessun

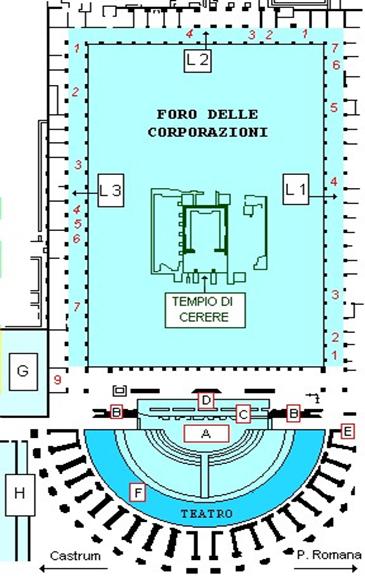

altra città romana. Inizialmente il foro era un portico quadrangolare, con due

file di colonne di tipo dorico e venne progettato in età augustea, con funzione

di teatro. Esso sarebbe stato utilizzato anche come riparo dalle intemperie o

come spazio per passeggiare. Con l'imperatore Claudio, divenne un vero e proprio

portico con colonne. In età adrianea, con altre opere di restauro, tra cui

l’innalzamento del pavimento di circa 40 centimetri ed inserimento di un'altra

fila di colonne, si formò un doppio porticato. Dalla metà del II sec. d.C. fino

all'età severiana, ci fu un graduale abbellimento con l'inserimento dei mosaici

che raccontavano i vari traffici presenti sul Mediterraneo e i tipi di attività

esercitate dalle corporazioni.

Nel III sec. d.C. la navata venne divisa in 50 stationes (stanze), che più

avanti divennero 64 e che venivano utilizzate dai negozianti, dagli

imprenditori, dai finanzieri e dai funzionari statali, come uffici di

rappresentanza per pubblicizzare le proprie attività e trattare affari,

finanziamenti e commesse. Il piazzale vero e proprio era adorno di statue ed al

centro c'era un tempio della fine del I sec. d.C., eretto forse in onore di

Cerere (divinità delle messi e dell'abbondanza). Alla fine di ogni

contrattazione, se l'affare andava a buon fine, i mercanti facevano un'offerta

alla divinità. Il Foro delle Corporazioni si trovava alle spalle del teatro:

intorno a questa piazza c'erano appunto più di 60 uffici delle corporazioni di

tutte le province che trasportavano le merci a Roma. Non si importava solo

grano, ma anche olio d'oliva, vino, marmo, papiro, ceramica, vetro, lana,

stoffe, cuoio, avorio, miele, frutta e diversi metalli.

Alcune di queste corporazioni possono essere identificate ancora oggi grazie ai

mosaici del pavimento. I soggetti che si ripetono più spesso sono navi, delfini

pesci e il faro. Un mosaico rappresenta il mensor, un uomo che custodiva e

aggiornava i documenti sui prezzi e sulle quantità dei cereali. Utilizzava un

bastoncino per livellare la misura esatta di grano. La corporazione dei mensor

era una delle più potenti di Ostia. L'ufficio di un importatore di avorio aveva

un mosaico di un elefante; l'ufficio di un importatore di animali selvatici

aveva un mosaico di animali.

I maggiori armatori a cui appartenevano le compagnie di Ostia erano originari

dell’Africa settentrionale, della Sardegna e della Gallia meridionale. Da altri

documenti si apprende che spesso nei porti possedevano un ufficio o un’agenzia

mercantile anche alcuni commercianti stranieri; è infatti testimoniata la

presenza di mercanti di Tiro nel porto di Pozzuoli.

Durante il periodo repubblicano gli armatori, detti navicularii,

dipendevano da grandi imprenditori finanziari, che li sostenevano

economicamente. In epoca imperiale anche lo Stato, che aveva il monopolio di

alcune forniture particolarmente importanti, si appoggiava alla navigazione

privata per i trasporti commerciali. Nel Foro delle Corporazioni di Ostia, che

con l'imperatore Claudio, divenne un vero e proprio portico con colonne ,

attraverso i vari uffici di rappresentanza, si scambiavano titoli obbligazionari

emessi dallo stato per la costruzione di opere pubbliche e si scambiavano anche

contratti per la compravendita di merci e prodotti che venivano da molto

lontano.

Ecco che possiamo parlare di Borsa già all’epoca dell’impero romano in quanto

ad Ostia esisteva un luogo organizzato, dove funzionari privati e statali,

finanzieri e mercanti organizzavano il commercio di merci e prodotti che

venivano dalle lontane province e dal lontano oriente e contrattavano altresì

commesse e finanziamenti per opere pubbliche.

Possiamo pertanto considerare la “Piazza delle Corporazioni” di OSTIA

con tutti i suoi uffici di rappresentanza come la prima Borsa organizzata,

sebbene i romani non la chiamassero con questo nome. Possiamo ritenere che fosse

un mercato comunque organizzato e regolamentato a tutti gli effetti. Fu questo

il periodo in cui Roma raggiunse il massimo splendore. Ancor prima di

raggiungere l’apice del suo massimo splendore, nel 390 a.C., Roma, le cui

abitazioni a quel tempo erano quasi tutte di legno e paglia, fu messa a fuoco e

fiamme, dai Galli di Brenno, i quali, scrive Polibio:

" … conquistata Roma con la forza, la occuparono tutta, eccetto il

Campidoglio. Allora i Romani, dopo aver patteggiato la cessazione delle ostilità

a condizioni favorevoli ai Galli consegnarono loro l’ingente somma di 1000

libbre d’oro, circa 350 kg".

Ovvero, consegnarono l'oro in cambio

dell'abbandono dell'urbe, senza null'altro avere da dire o fare. Quando i Galli

se ne furono andati i capi militari romani misero in giro la voce che i Galli

erano stati respinti e sconfitti e l’oro era stato recuperato.

Della presunta vittoria romana non ne sapevano nulla gli storici per almeno i

due secoli successivi; dunque la vicenda fu sicuramente inventata per salvare la

reputazione di Roma, in quel periodo di piena espansione, allo scopo di liberare

la città dal disonore di aver pagato i nemici perché se ne andassero.

Per ottocento anni esatti la città di Roma non conoscerà altri saccheggi,

raggiungendo intorno all’ anno 0 il massimo splendore ed espansione con un

impero di circa 8milioni di km quadrati, ma nel terzo e quarto secolo d.C. orde

di popoli barbari provenienti dal nord-est, Asia, Russia e Scandinavia

iniziarono a premere ai confini dell’impero diventato troppo grande per essere

facilmente amministrato e per tenere a freno le rivolte dei popoli annessi.

Le scorrerie dei barbari, che venivano chiamati con questo nome perché quando

parlavano o gridavano emettevano suoni come BAR-BAR, ebbero la meglio su un

impero già politicamente e militarmente in difficoltà e, prima della sua

definitiva caduta, Roma verrà saccheggiata altre due volte: il 24 agosto 410

d.C. dai Visigoti di Alarico (sacco di Roma 410) e il 28-31 maggio 455 d.C. dai

Vandali di Genserico (Sacco di Roma 455). Questi due saccheggi misero

tristemente fine all’ impero romano d’occidente nel 476 d.C..

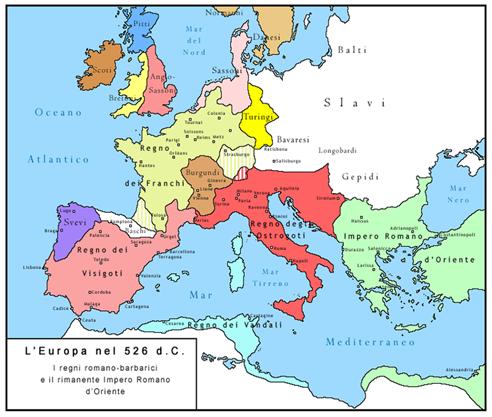

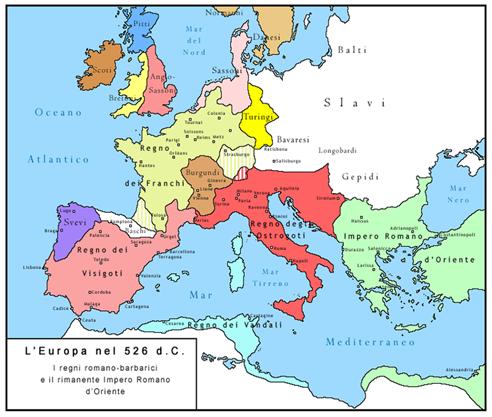

Ecco come risultava divisa

l’ Europa nell’ anno 526 d.C.

IL MEDIOEVO

Dopo la fine dell’impero romano, seguirono i secoli bui del Medioevo, la così

detta età di mezzo, tra gli splendori della civiltà greco-romana prima e la

grande luminosa avventura del Rinascimento dopo.

Il Medioevo suole essere distinto in due periodi: l’alto Medioevo, che va dalla

caduta dell’impero romano 476 d.C. al X secolo, da una parte, ed il basso

Medioevo, periodo che va dall’XI secolo al XV secolo, dall’altra parte.

ALTO MEDIOEVO

Nel primo periodo le popolazioni terrorizzate dalla crudeltà e

dalla barbarie dei popoli invasori vissero al di fuori dei villaggi che venivano

spesso attaccati e messi a fuoco. Vissero nelle campagne e nelle foreste. Le

campagne, poco coltivate, furono nuovamente invase dalle paludi e dai boschi, le

malattie più infami decimarono la popolazione. Anche il clima di quel periodo

contribuì alla miseria ed all’ incertezza. Fu infatti un clima avverso

soprattutto alle coltivazioni, unica fonte di sostentamento, con inverni rigidi

ed estate secche. Le uniche strade e gli unici ponti che resistettero

furono sempre quelli romani e per tanto tempo non se ne costruirono. Il

commercio era ridotto al minimo in quanto si coltivavano i campi per il solo

sostentamento, oppure si tessevano stoffe per la sola necessità di avere di che

vestirsi o coprirsi. Poco rimaneva al commercio.

BASSO MEDIOEVO e

RINASCIMENTO

La seconda parte del Medioevo, dal 1000 al 1300, fu denominata con il nome di

basso Medioevo. Questa seconda parte suole distinguersi dalla prima per il

rifiorire del commercio, dell’arte e della cultura. E’ in questo periodo che

visse un matematico di rilevante importanza: Leonardo Fibonacci detto

Leonardo da Pisa (Pisa, 1170- Pisa,1250) (Fibonacci sta

infatti per filius Bonacii),

il padre, un ricco mercante della Repubblica pisana si chiamava infatti Bonacci.

A Pisa ebbe precoci contatti con il mondo dei mercanti e apprese tecniche

matematiche sconosciute in Occidente. Alcuni di tali procedimenti erano stati

introdotti per la prima volta da indiani ed arabi, portatori di una cultura

molto diversa da quella mediterranea. Proprio per perfezionare queste

conoscenze, Fibonacci viaggiò molto, arrivando fino a Costantinopoli, alternando

il commercio con gli studi matematici. Con la sua opera Liber Abaci, opera in

quindici capitoli introdusse per la prima volta in Europa le nove cifre, da lui

chiamate indiane e il segno 0. All'epoca tutto il mondo occidentale usava

i numeri Romani e i calcoli si facevano con l'abaco. Questo nuovo sistema stentò

molto ad essere accettato, tanto che nel 1280 la città di Firenze proibì l'uso

delle cifre arabe da parte dei banchieri. Si riteneva che lo "0" apportasse

confusione e venisse impiegato anche per mandare messaggi segreti, e poiché

questo sistema di numerazione veniva chiamato "cifra", da questa denominazione

deriva il termine messaggio cifrato. Quindi Fibonacci ebbe il grande

merito di introdurre per la prima volta in Europa i numeri arabi che tuttora

usiamo, ma Fibonacci è noto soprattutto per la sequenza dei numeri da

lui individuata e conosciuta, appunto, come successione di Fibonacci: in cui

ciascun termine, è la somma dei due che lo precedono.

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 ...

Sembra che questa sequenza sia presente in diverse forme naturali

(per esempio, negli sviluppi delle spirali delle conchiglie). Essa

costituisce uno strumento di riferimento e di rilevante importanza in analisi

tecnica per lo studio dell’ andamento dei mercati finanziari, quando si parla in

particolar modo dei rintracciamenti e delle medie mobili.

Una particolarità di questa sequenza è che il rapporto tra due termini

successivi diminuisce progressivamente per poi tendere molto rapidamente al

numero 1,61803..., noto col nome di rapporto aureo o sezione aurea.

Sin dai tempi antichi esiste una proporzione divina (o anche sezione

aurea) che è stata presa in considerazione per ottenere una dimensione armonica

delle cose. Questa proporzione si riscontra in diversi fenomeni della geometria,

dell’architettura, della pittura, della musica e perfino in natura, nonché nell’

andamento dei fenomeni finanziari, appunto in collegamento con la serie dei

numeri di Fibonacci. In questo periodo in cui Fibonacci, insieme ad altri

matematici del tempo, contribuì alla rinascita delle scienze esatte dopo la

decadenza dell'ultima parte dell'età classica e del primo Medioevo, si

ricominciò pian piano a produrre non per il solo sostentamento, ma anche per

trarne un profitto. Si cominciò di nuovo a costruire chiese e castelli in pietra

e non di solo legno come era stato fatto fino allora.

Ciò che a noi resta del Medioevo: chiese, castelli e borghi costruiti in pietra

risulta datato dall’anno 1000 in poi. Niente o quasi ci resta dal 500 al 1000,

perché in questo periodo quasi tutto veniva costruito in legno od in materiale

scadente. Nelle piazze di quei borghi così ricostruiti, in concomitanza di

fiere (feste) e ricorrenze, si iniziò di nuovo a scambiare merci come stoffe

e spezie la cui consegna non era sempre immediata, in quanto provenienti da

luoghi lontani. Le prime fiere furono quelle della regione dello Champagne, in

Francia. Esse fiorirono tra il 1100 ed il 1200 in sei città diverse ed erano

specializzate soprattutto nei tessuti di Fiandra. Queste erano fiere periodiche

con cadenze da due a quattro volte l’anno. Poi, data l’esigenza della continuità

del commercio, furono organizzate facendo in modo che ciascuna città ospitasse i

mercati per almeno due mesi, così da coprire l’intero arco dell’anno. In seguito

nacquero la fiera di Lione e di Besançon, poi in Italia quelle di Piacenza e di

Genova.

Quest’ultima negoziava prevalentemente valuta estera.

E’ a Genova infatti che nel 1406 viene fondata la prima banca

in Europa: la Banca di San Giorgio.

Seguì la banca

Monte dei Paschi di Siena fondata nel 1472 e poi :

·

Tavola

Pecuniaria di Palermo,

fondata nel 1552

·

Cassa

depositi di Napoli

(Banco di Napoli) fondata nel 1584

·

Berenberg

di Amburgo fondata

nel 1590

·

Stockholms

Banco fondata nel

1657

·

Child & Co

di Londra fondata nel 1664

·

C.Hoare

di Londra fondata nel 1672

·

Coutts

di Londra fondata

nel 1692

·

Bank of Scotland

fondata nel 1695

·

Bank of New York

fondata nel 1784

·

The Bank of the

Manhattan Company

fondata nel 1799

·

N M

Rothschild di

Londra fondata nel 1811

·

Banco delle

due Sicilie

fondato nel 1816

Ma a proposito di banche, che cosa si intende per banca?

La banca è una impresa privata, o ente privato a scopo di lucro che media tra

chi offre danaro e chi domanda danaro e la cui principale entrata è

rappresentata dallo spread sui tassi di interesse, derivanti dallo spread tra i

tassi che le banche ricevono da coloro che domandano capitali per lo più imprese

e i tassi pagati a coloro che offrono capitali, per lo più provenienti dalle

famiglie. A questi si aggiungono le commissioni per i servizi resi alla

clientela per la compravendita di strumenti finanziari. Esse si pongono pertanto

come intermediari o broker tra offerta e domanda di capitali, i primi

provenienti per lo più dalle famiglie, i secondi domandati soprattutto dalle

imprese e ricevono in cambio lo spread tra i tassi attivi ed i tassi passivi

oltre alle commissioni per i servizi resi. Quindi se la Borsa rappresenta il

sistema attraverso il quale si incontra chi offre denaro e chi lo domanda, la

banca è l’intermediario tra chi offre denaro e chi domanda danaro. Furono le

città italiane a fondare le prime banche in Europa e furono anche le prime ad

introdurre mercati pubblici (come il Mercato nuovo di Firenze ed il Mercato

Rialto di Venezia).

I mercanti italiani introdussero questa consuetudine anche in altre grandi città

estere come Londra, Bruges e Anversa. Abbiamo visto prima come già i

romani fossero così evoluti nello scambio di strumenti finanziari con il Foro

delle Corporazioni di Ostia.

Cosa non fecero i romani !? Ma la storia fa risalire la prima vera e propria

compravendita di titoli negli anni intorno al 1500, nella città fiamminga di

Bruges. E proprio a Bruges, considerata la Venezia del nord, venne organizzato

questa sorta di mercato.

Oltre che lungo i canali si contrattavano titoli principalmente in una piazza,

davanti ad un palazzo sulla cui facciata erano scolpite tre borse che

rappresentavano lo stemma di famiglia dei Van De Bourse, una famiglia di

banchieri di origine veneziana, i Della Borsa, da cui si fa derivare,

appunto, il nome attuale di "borsa". A Bruges si scambiava il danaro contro la

lettera, tutt’ora in voga. Chi comprava offriva danaro e chi vendeva offriva la

lettera che era il documento con il quale si impegnava a consegnare una certa

quantità di merce ad una certa data ed ad un certo prezzo. Oltre a questa sorta

di futures si scambiavano titoli del debito pubblico, operazioni di prestito a

favore di monarchi e municipalità. Dopo Bruges, fu Anversa la prima vera

BORSA organizzata all’interno di un edificio. Con l’avvento delle Compagnie

Coloniali, fu invece Amsterdam a costituire nel 1609 il più grande centro di

affari e la prima borsa moderna d'Europa. Con Amsterdam, anche a Londra ed a

Parigi si cominciò ad investire sulle grandi Compagnie delle Indie, vere e

proprie società per azioni.

Il diffondersi, intanto, dei grandi centri mercantili di operazioni di prestito

a favore di monarchi e municipalità (già avviate sin dal sec. XIV nelle città

italiane) aveva creato una base di titoli di debito pubblico negoziabili, che

erano entrati a far parte degli affari di borsa.

Nelle borse si iniziò anche a contrattare quote di comproprietà di quelle

imprese che erano sorte stabilmente in forma di società per azioni per il

commercio dalle colonie, le compagnie coloniali, nate tra la fine del

secolo XVI e l'inizio del XVII in Olanda e Inghilterra.

Nel periodo successivo le città, le cui borse funzionavano a pieno ritmo, sia

per quanto riguardava le azioni sia per quanto riguardava le obbligazioni di

stato, erano Londra, Amsterdam e Parigi.

Ed è proprio grazie al forte sviluppo del commercio delle Compagnie delle Indie,

che si ebbe una grande crescita dell’importanza delle Borse nelle quali fu

evidente la distinzione tra chi aveva la disponibilità del risparmio da

investire in attività redditizie, come nel commercio proveniente dalle colonie

e chi aveva necessità di danaro per lo sviluppo dei propri commerci, le

Compagnie delle Indie (1600-1800).

LE COMPAGNIE delle INDIE o

COMPAGNIE COLONIALI

Le compagnie delle Indie erano società di capitali. Le maggiori erano di

nazionalità inglese e olandese. Si componevano di circa 100-200 soci con a capo

un governatore e tra il 1600 ed il 1800 avevano ricevuto dai rispettivi governi

nazionali, la concessione del monopolio per il commercio dalle colonie che

andavano dalla Turchia alle Molucche a oriente e dalle coste dell’america

settentrionale alle coste dell’america centro meridionale a occidente e dalle

quali commerciavano spezie e prodotti locali.

Esse vennero fondate all'inizio del Seicento per contrastare il monopolio dei

traffici con l'oriente detenuto dai portoghesi in seguito all'apertura della

rotta del Capo di Buona speranza (1498) con cui questi avevano aperto una via

marittima diretta tra l'Europa e l'Asia. La prima fu la britannica East India

Company, fondata nel 1600, seguita, nel 1602, dalla Compagnia olandese delle

Indie Orientali. Ad esse si affiancarono la compagnia fondata in Francia (1664)

e altre minori, tra cui la compagnia danese, quella svedese e quella prussiana.

Ruolo del tutto marginale ebbero le compagnie di Anversa, di Trieste ed anche di

Livorno.

Di seguito sono indicate le rotte che percorrevano le Compagnie Coloniali.

Le rotte contraddistinte

con la linea verso oriente erano percorse dalle Compagnie delle Indie Orientali,

mentre quelle individuate con la linea verso occidente erano percorse dalle

Compagnie delle Indie Occidentali.

L’importanza di queste compagnie fu tale che all’inizio del 1800 la compagnia

Inglese superò per volume di affari il prodotto interno lordo di tutta

l’Inghilterra. Questo fenomeno per cui il volume di affari di una società

superasse il prodotto interno lordo di una nazione è stato unico e forse

irripetibile nella storia dell’ economia internazionale

Sulla nuova rotta commerciale venivano importate soprattutto spezie come il

pepe, i chiodi di garofano, la noce moscata e la cannella. Queste spezie in

Europa avevano un valore commerciale immenso, poiché non servivano solo per

insaporire le pietanze, ma avevano una grande importanza in quanto servivano

come conservanti e come base per la produzione di farmaci.

Altre merci importate, oltre a mirra, incenso e oppio acquistato in India e

ceduto ai contrabbandieri britannici per la Cina erano porcellane, seta e

cotone. Nel 1500 le merci esportate dall'Asia verso l'Europa furono in

prevalenza di lusso (spezie, gioielli, pietre preziose, seterie); in seguito ci

si orientò verso merci di maggior consumo, in prevalenza tessili.

Con il grande sviluppo di questo commercio crebbe anche l’importanza della

funzione e del ruolo delle varie Borse, intese come luogo di incontro tra chi

deteneva il risparmio e chi invece ne aveva bisogno per finanziare il proprio

commercio.

La Borsa era quindi il canale attraverso il quale si faceva confluire il

risparmio per finanziare il commercio di queste Compagnie sempre più ricche.

La Borsa era anche il luogo dove si scambiavano il denaro con la lettera per la

compravendita di merci che non erano disponibili sul posto, ma che venivano da

così molto lontano.

Tra questi prodotti i bulbi dei tulipani, che furono importati dalla

Turchia alla fine del 1500, ebbero un ruolo di rilevanza unica. Questi fiori

furono talmente apprezzati in Olanda ed in Inghilterra che per ben 2 secoli

furono considerati uno status simbol per chi poteva permettersi di comprarli.

Nella prima metà del 1600 sui tulipani si generò, forse, la più grande BOLLA

SPECULATIVA di tutti i tempi e che poco più avanti vi andrò a raccontare.

Le grandi compagnie delle Indie furono le protagoniste indiscusse per due secoli

del commercio internazionale ed ebbero vita fino alla metà del 1800, periodo in

cui esse si sciolsero per svariati motivi, tra i quali le ribellioni delle

popolazioni locali assoggettate ai loro commerci, la pirateria sempre in agguato

e la poco felice amministrazione degli ultimi tempi.

Le CANDELE GIAPPONESI

Fu in questa epoca e più precisamente nella seconda metà del 1700 che fu fatta

una grande e significativa scoperta nell’ambito della analisi e della

rappresentazione grafica dei mercati. Si deve infatti ad un giovane giapponese

di quel tempo Muneisha Homma 1724-1803, la scoperta o l’invenzione delle

efficacissime ed attualissime Japanese Candles o Candele Giapponesi con le quali

si suole rappresentare l’andamento di un certo fenomeno in un dato arco

temporale, prendendo in considerazione il dato di apertura, chiusura, minimo e

massimo.

Le candele giapponesi, in tutta probabilità, costituiscono il primo vero

strumento nella storia dell’analisi tecnica e risulta ancora oggi più che mai

importante ed efficace e significativo per lo studio dell’andamento grafico di

un fenomeno e per la conseguente tempestiva individuazione della sua inversione

di tendenza tanto “cara e preziosa” agli investitori.

Possiamo pertanto individuare nel giovane Homma il primo analista tecnico di

Borsa che ad oggi la storia conosca, la cui operatività si dimostrò proficua ed

interessante.

.

Si racconta infatti che il giovane Homma, giovane rampollo di una ricca

famiglia, avesse inventato le candele per dare una rappresentazione grafica

all’andamento del commercio del riso molto fiorente a quel tempo in Giappone.

Con questi suoi strumenti, già a metà del 1700 sbancava il mercato di Sakata e

poi quello di Osaka, nel quale già a quel tempo si superavano le mille

operazioni al giorno. In particolare egli si serviva di combinazioni di 1-2-3

candele, attraverso le quali riusciva tempestivamente ad individuare

l’inversione di tendenza di un dato fenomeno finanziario.

Erano circa 30 le combinazioni vincenti e significative ed avevano ed hanno

tutt’oggi nomi bizzarri come: la donna incinta, l’inghiottitoio, il martello,

l’impiccato, il cielo nuvoloso, la stella della sera, la stella del mattino, la

penetrazione, i tre soldati bianchi, il panino, il bimbo abbandonato, la pietra

tombale, la libellula, ecc… Le candele giapponesi sono ancora oggi e più che

mai alla base di qualsiasi analisi tecnica e di qualsiasi studio riguardante

l’andamento dei mercati finanziari.

Le combinazioni di candele sono configurazioni o pattern che segnalano

inversione di tendenza. Si distinguono in combinazioni o pattern di inversione

da rialzo a ribasso o bearish (orso) ed in combinazioni o pattern da ribasso al

rialzo cioè bullish (toro).

In termini borsistici si parla di “orso” quando il mercato cambia tendenza da

rialzista a ribassista in quanto la zampata dell’orso va dall’alto verso il

basso, mentre si parla di “toro” quando il mercato cambia tendenza da ribasso al

rialzo in quanto l’incornata del toro va dal basso verso l’alto. E adesso

andiamo a conoscere queste straordinarie e preziose candele chiamate con i nomi

più bizzarri e che illuminano il cammino degli analisti nelle tortuose e

difficili strade dei mercati finanziari

In termini tecnici, per CANDELA si intende una figura simile ad una candela,

appunto, che esprime il valore minimo, il valore massimo, apertura e chiusura di

un fenomeno in un determinato lasso di tempo che si vuole prendere in

considerazione.

La pancia della candela, la parte cioè tra la quota di apertura e la quota di

chiusura si chiama corpo, mentre le parti sottili al di sopra ed al di sotto

della pancia si chiamano ombre.

Tipologia ed esempi di

combinazioni nelle pagine di cui a seguito:

TIPOLOGIE di CANDELE

Le candele rappresentano l’andamento della escursione temporale di un fenomeno,

con quota di apertura, chiusura, minimo e massimo e dove il minimo ed il massimo

sono i livelli rispettivamente più bassi e più alti della candela e dove le

quote di apertura e di chiusura delimitano il corpo della candela.

Il colore del corpo sarà nero se la quota di apertura è più alta della quota di

chiusura con un andamento temporale del fenomeno negativo, mentre il colore sarà

bianco se la quota di apertura è più bassa della quota di chiusura con un

andamento temporale del fenomeno positivo.

COMBINAZIONI di PIU’ CANDELE

che possono segnalare una inversione di tendenza :

Bullish Candlestick Patterns

Segnalano una inversione di tendenza da ribasso a rialzo

Bearish Candlestick Patterns

Segnalano una inversione di tendenza da RIALZO a RIBASSO

|

A proposito di inversione

tempestivamente segnalata da un pattern di candele è proprio di questi

giorni (2010) il pattern BEARISH ENGULFING che si è formato sull’ indice

IBEX della borsa spagnola, dove ha anticipato e segnalato la susseguente

forte correzione.

Così come su quasi tutti gli altri

indici europei era stata la combinazione del CIELO NUVOLOSO a segnalare

la susseguente negatività.

Dopo il cielo nuvoloso c’è la pioggia, o

meglio il temporale e così è stato. |

|

|

|

|

Capitolo 2

Le origini dell’analisi tecnica e la teoria

delle onde

LA BELLE EPOQUE

|

Concluso il lungo, avvincente e florido periodo delle

Compagnie delle Indie durato oltre 2

secoli, subito dopo, nella seconda metà del 1800, inizia uno dei più

interessanti periodi che l’uomo possa ricordare |

|

|

|

|

La BELLE EPOQUE, così come la chiamavano i francesi è l’epoca delle grandi

innovazioni, delle grandi invenzioni, delle grandi scoperte: del telegrafo,

della corrente elettrica, delle ferrovie, dell’automobile, del volo, del cinema,

della radio, del telefono, della fotografia, ecc…

Questo periodo di particolare benessere e spensieratezza, in cui è pensiero

comune che non debbano più ripetersi guerre o lotte fratricide, ha inizio

intorno al 1870. La sera la gente esce di casa e si incontra nei caffè, nei

teatri, nei cabaret. Le vie e le strade cittadine sono asfaltate e piene di

colori: manifesti pubblicitari, vetrine con merci di ogni tipo, eleganti

magazzini . Tante malattie erano state debellate. La vita si era allungata e si

pensava che le guerre fossero solo un ricordo. Fu veramente "un’epoca bella" per

l'eccezionalità dello sviluppo civile, economico e culturale.

Un periodo di sviluppo, spensieratezza, con fede nel progresso. Dalla fine

dell'Ottocento in poi le invenzioni ed i progressi della tecnica furono

all'ordine del giorno. I benefici che queste scoperte avevano portato nella

vita delle persone erano diventati sempre più visibili: l'energia elettrica, i

servizi igienici, la minore paura di affrontare le malattie e l'ignoto. Per le

classi più agiate erano gli anni dei caffé concerto e del Can Can, un periodo di

divertimenti di feste e di ricevimenti lussuosi. Tutto questo aveva determinato

un profondo ottimismo sulle possibilità dell'uomo, a cui niente sembrava

precluso. In questo periodo si registra anche una eccezionale crescita

demografica, passando da 290 a 435 milioni. Parigi, più di altre, fu la

città-vetrina di questo nuovo mondo, divenendo la capitale europea del turismo e

dei consumi, degli spettacoli e dell'arte, della cultura e della scienza, dello

sport e della moda. Per questo fu anche la capitale della Belle Epoque, con

tutta la variegata gamma delle sue espressioni, dai fenomeni di costume sociale

(i caffè concerto, le gare sportive, le corse automobilistiche, i voli in

aeroplano, i grandi magazzini) a quelli dell'espressione artistica (il teatro,

l'opera, il cinema dei fratelli Lumière, la pittura degli impressionisti).

Nel 1889 viene ultimata in soli due anni la Tour Eiffel 324 mt di altezza e per

40 anni la costruzione più alta nel mondo. Nacquero il cabaret, il cancan,

nuove invenzioni resero la vita più facile a tutti i ceti e livelli sociali, la

scena culturale prosperava, e l'arte prendeva nuove forme con l'impressionismo e

l'art nouveau.

Quando poi iniziò il nuovo secolo, Parigi volle celebrarlo con un'incredibile

mostra nella quale venivano esposte tutte le innovazioni più recenti:

l'esposizione universale (o "Exsposition Universelle)".

Per assistere a questa gigantesca fiera, nel 1900 persone da tutto il mondo

sbarcarono in Francia per prendervi parte.

La gente ne visitava ogni parte e ne ammirava tutti gli aspetti: scale mobili

dette "Tapis roulant", tram elettrici. Si assaggiavano le cento varietà di tè

importato dall'India. L'Europa era in pace da trent'anni (1870 'ca. Nessuno

pensava più che la guerra potesse devastare ancora il mondo; perciò nel 1896

ebbero luogo le prime Olimpiadi, che da allora si svolsero ogni 4 anni.

E’ questa l’epoca delle tante invenzioni ed innovazioni e tra queste una tra

tutte risultò di grande importanza per la Borsa o meglio per l’informativa e la

comunicazione delle notizie e delle quotazioni in tempo reale: il TELEGRAFO.

Dapprima il telegrafo a cavo e poi il telegrafo senza cavo, via radio. Con

l’invenzione del telegrafo datata intorno al 1840/1850 e perfezionata nei 50

anni successivi, per la prima volta si poteva comunicare in tempo reale sulle

lunghe distanze, anche di centinaia di chilometri ed addirittura oltre oceano,

tra l’Europa e l’America.

Per riuscire nell’ impresa, si doveva collegare i due continenti con un cavo da

posare sul fondo dell’ oceano. Più volte il cavo si spezzava e più volte si

doveva così ricominciare da capo fino a quando finalmente si riuscì a stendere

il cavo transoceanico con due navi, una con partenza dalle coste americane e

l’altra dalle coste europee.

L’invenzione del telegrafo fu di grande importanza per la storia della Borsa, in

quanto si riuscì così a trasmettere le quotazioni in tempo reale da una parte

all’altra del mondo, attraverso la telescrivente. È proprio in questo periodo

che sono nati e cresciuti i più grandi studiosi ed analisti della Borsa e dei

mercati finanziari. Con il telegrafo, essi infatti potevano venire in possesso,

in tempo reale, delle serie storiche dei dati delle quotazioni dei vari titoli.

Potevano così costruire i primi indici azionari che ancora oggi sono in essere

sui mercati finanziari, il primo ed ancor oggi il più importante fu l’indice

industriale americano che si basava inizialmente sui 12 più importanti titoli:

il Dow Jones.

Il Dow Jones primordiale si fa risalire al 1884. Esso fu in seguito portato a 20

titoli nel 1916 ed a 30 nel 1928, come è ancora tutt’oggi, sebbene i titoli di

appartenenza siano stati sostituiti nel tempo.

Dei primi 12 titoli l’unico titolo ancora in essere è la General Elettric. Con

le quotazioni in tempo reale si cominciò a rappresentare sugli assi cartesiani

l’andamento grafico delle serie storiche dei dati degli indici di borsa e dei

vari titoli azionari. Per grafico si intende la rappresentazione della serie

storica dei dati di un fenomeno sugli assi cartesiani.

Nasce così l’ANALISI TECNICA una delle tre principali analisi per investire con

successo in Borsa…… Analisi tecnica, intesa come studio del grafico e degli

strumenti da esso derivati. Analisi tecnica intesa come studio dell’andamento di

un fenomeno finanziario attraverso la rappresentazione grafica delle serie

storiche dei dati di quel fenomeno sugli assi cartesiani al fine di fare una

previsione e meglio al fine di individuare nel modo più tempestivo possibile una

inversione di tendenza di un determinato fenomeno.

Il grafico di un titolo o di un indice è come il curriculum di una persona che

cerca lavoro ed attraverso il quale l’imprenditore può capirne la idoneità e le

capacità future, conoscendone il passato. E così, attraverso il grafico,

l’analista può leggere l’andamento passato del titolo e può prevedere, con una

giusta e competente interpretazione, l’andamento futuro di quel titolo o di

quell’indice.

I PADRI dell’ ANALISI TECNICA di BORSA

Il grafico dell’indice americano DOW JONES è noto dal 1885 circa ed è il grafico

di più lungo periodo di un indice azionario di cui oggi disponiamo. Nascono e si

formano in questo periodo, i padri dell’analisi tecnica per lo studio

dell’andamento dei mercati finanziari.

Charles

Dow 1851-1902 R.N.Elliott 1871-1948 W.D.Gann 1878-1955

Charles Dow (1851-1902), fondò nel 1896 il Wall Street Journal e costruì,

insieme a Edward Jones, l’indice più rappresentativo in America, il Dow Jones, a

quel tempo costituito da 12 titoli, quasi tutti industriali del settore

ferroviario, dei quali solo General Elettric risulta ancora in essere.Dow Jones

deriva infatti dai cognomi dei due studiosi: DOW e JONES. Le teorie e gli studi

di Charles DOW considerato il padre per eccellenza dell’ analisi tecnica, si

basavano su principi ancor oggi validi ed attuali.

I principi basilari della teoria di Charles Dow erano i seguenti: 1)- il

prezzo di Borsa rappresenta la sintesi, il risultato delle interpretazioni che

gli investitori danno alle notizie che arrivano sul mercato e pertanto il

grafico che rappresenta l’andamento delle varie quotazioni sugli assi

cartesiani, sconta tutte le possibili notizie.

2)- un trend resta in essere fino quando non interviene un fattore

esterno a farne invertire la rotta. In analisi tecnica l’andamento del mercato

segue un trend rialzista fino a che non viene rotta al ribasso la trend line che

congiunge due o più minimi consecutivi ascendenti, mentre un trend ribassista

resta in essere fino a che non viene rotta al rialzo la trend-line discendente

che congiunge due o più massimi consecutivi discendenti. Per TREND si intende

l’andamento nel tempo di un certo fenomeno in una certa direzione, solitamente

con fluttuazioni più o meno marcate all’ interno di un canale che può essere

ascendente, discendente o laterale.

3)- il trend si divide in: trend primario, solitamente pari al ciclo

economico, circa 1 - 2 anni, in trend secondario pari a 2 mesi - 1 anno ed in

trend minore o terziario pari a 1 settimana - 2 mesi.

Ralf Nelson ELLIOT (1873-1948) fu lo studioso delle onde. Egli estrapolò

dai grafici la teoria delle onde che prende il suo nome, per la quale

l’andamento di qualsiasi fenomeno in evoluzione è costituito da 8 onde di cui 5

in tendenza rialzista (1.2.3.4.5) e 3 in correzione A.B.C. Vedremo in seguito

come questa teoria ci aiuterà a capire l’andamento futuro dei mercati finanziari

sul lungo termine.

Nel grafico che segue

possono essere racchiusi i principali aspetti oggetto di studio dell’analisi

tecnica di Borsa: vediamo infatti come il fenomeno si muova secondo la teoria

delle onde di Elliot.

Come le fluttuazioni principali avvengano all’ interno di un canale che

rappresenta un trend rialzista.

Come da un fallimento di onda 5 possa causare debolezza e rottura del canale

ascendente.

Come ci possa essere un tentativo di ritorno (pull-back), senza successo,

all’interno del canale precedente rotto.

Come le principali figure di inversione siano rappresentate da testa e spalle

rovesciate e da doppio massimo ...

FANTA ANALISI FINANZIARIA o REALTA’?

Dopo il periodo delle Compagnie delle Indie ed il periodo della

Belle Epoque, ho fatto tesoro della teoria di Elliot per

rappresentare

sul grafico che segue i vari periodi della nostra storia che ho ritenuto

protagonisti in positivo od in negativo, ma pur sempre protagonisti ed

importanti per capirne l’evoluzione e li ho distinti con coloriture e sfumature

più o meno cupe (grigio/nero) e più o meno luminose (giallo/arancio).

In

corrispondenza di ciascun periodo ho poi disegnato un segmento al rialzo se il

periodo era stato positivo e quindi luminoso ed ho disegnato un segmento al

ribasso se il periodo era stato negativo e quindi oscuro. Ne è venuto fuori un

ciclo straordinariamente interessante per capire dove siamo adesso rispetto al

passato e per capire che cosa potrebbe accadere in futuro in base alla teoria

delle onde di ELLIOT, la teoria di uno dei massimi studiosi di Borsa ed in

base alla quale sembra che il futuro che abbiamo davanti non sia dei più rosei

!!

Continueremo

a servirci della Teoria di Elliot, ma già da qui possiamo vedere cosa ci

aspetta! O meglio che cosa potrebbe aspettarci!

Per il momento

prendetela come una divertente e fantastica analisi da fantafinanza!

Se Charles Dow è considerato il padre dell’analisi tecnica, le cui regole

sono attualissime e validissime ancora oggi, se Ralf Nelson Elliot è considerato

il teorico per eccellenza dei movimenti di un fenomeno, William Delbert GANN

1878-1955 è considerato invece il più grande trader di tutti i tempi. Gann

metteva alla base dei suoi successi l’insegnamento della Bibbia “ Niente di

nuovo sotto il sole, ciò che è stato sarà … “. Per dire che gli errori umani

si ripetono nel tempo e si concretizzano in onde e configurazioni ricorrenti da

sfruttare in analisi tecnica al fine di individuare tempestivamente l’inversione

di tendenza di un fenomeno. Durante la grande depressione del 1929 e negli anni

a seguire, quando tutti o quasi lamentavano enormi perdite, GANN riuscì ad

arricchirsi come nessuno, sfruttando i suoi metodi vincenti. Dopo la sua morte

tutti i più accaniti studiosi hanno cercato di capirne i segreti, ma forse GANN

se ne portò una buona parte nella tomba. Ai posteri è così rimasta solo una

opera incompleta che ancora oggi risulta essere oggetto di studio!

Le ventiquattro regole infallibili

di W.D. Gann

Diceva Gann:

"Per operare con successo nel mercato azionario, il

trader deve adottare regole precise, e seguirle fedelmente. Le regole di seguito

esposte sono basate sulla mia personale esperienza, e chi le seguirà

difficilmente non avrà successo."

Ai suoi allievi raccomandava inoltre di stare

lontani dalla telescrivente che riportava le quotazioni di Borsa in tempo

reale, per non essere tratti d’inganno dalla volatilità, pur impartendo loro di

riportare le quotazioni sugli assi cartesiani, ma solo a chiusura di seduta, al

fine di non farsi influenzare dalla volatilità intraday.

Dal libro di W. D. Gann, "45 anni a Wall Street",

pubblicato nel 1949 le 24 regole basilari:

1. Dividi

il tuo capitale in 10 parti uguali e non rischiare mai più di un decimo del tuo

capitale in una singola movimentazione;

2. usa gli ordini “stop loss”. Proteggi sempre ogni tua operazione con un

ordine stop loss 3 o 5 punti sotto;

3. non fare troppe operazioni: questo potrebbe essere in conflitto con la

regola sull’uso del capitale;

4. non permettere che un profitto si trasformi in una perdita. Dopo aver

conseguito un profitto superiore al 3% alza il tuo ordine stop loss in modo da

proteggere il tuo capitale investito;

5. non andare contro il trend. Non comprare o vendere se non hai

verificato il trend con i tuoi grafici;

6. quando sei in dubbio esci dal mercato, e allo stesso modo non

entrarci;

7. opera solo su azioni con una buona dinamica di prezzo. Stai lontano da

quelle che si muovono lentamente;

8. distribuisci il tuo rischio. Opera se possibile su 4 o 5 azioni. Evita

di mettere tutto il tuo capitale sulla stessa azione;

9. non dare mai ordini limitati: opera al prezzo di mercato;

10. non chiudere le tue posizioni senza una buona ragione, ma metti

sempre gli stop loss per proteggere i profitti;

11. accumula un surplus. Dopo una serie di operazioni chiuse in utile,

metti un po’ di denaro in un conto riservato ai tuoi profitti di Borsa, da usare

solo nei casi di emergenza o nei momenti di panico;

12. non comprare mai solo per incassare il dividendo;

13. non fare mai media al ribasso. Questo è uno dei peggiori errori che

un trader possa fare;

14. non uscire dal mercato solo perché non hai più pazienza, e allo

stesso modo non entrare solo perché non sei più capace di aspettare;

15. evita di prendere piccoli profitti e grandi perdite;

16. non cancellare mai un ordine stop loss dopo averlo dato quando hai

fatto l’operazione;

17. evita di entrare e uscire dal mercato troppo spesso;

18. cerca di essere capace di andare corto tanto quanto sei capace di

andare lungo.

19. non comprare mai solo perché il prezzo di una azione è basso, e allo

stesso modo non andare corto solo perché il prezzo è alto;

20. stai attendo a non “piramidare” (reinvestire guadagni conseguiti

nell'acquisto di titoli al rialzo per acquisire altri titoli) al momento

sbagliato. Aspetta finché l’azione ha rotto i livelli di resistenza prima di

comprare ancora, e aspetta fino a che ha violato i livelli di distribuzione

prima di vendere ancora;

21. scegli le azioni con scarso flottante per “piramidare” comprando, e

le azioni con largo flottante per “piramidare” vendendo allo scoperto;

22. non fare mai “hedging” delle tue posizioni. Se sei lungo di un’azione

e questa comincia a scendere, non venderne un’altra allo scoperto per coprirti.

Esci dal mercato; prenditi la perdita e aspetta un’altra opportunità;

23. non cambiare la tua posizione sul mercato senza un buon motivo.

Quando fai un’operazione, mantienila in base a una motivazione fondata o secondo

un tuo precedente piano; e in seguito non chiuderla senza una indicazione

precisa del fatto che il trend è cambiato;

24. evita di aumentare il numero delle tue operazioni dopo un lungo

periodo di successi o un periodo di operazioni chiuse con profitto.

In questo periodo l'andamento della borsa divenne un termometro essenziale

circa la salute delle varie economie ed è proprio durante gli anni della BELLE

EPOQUE che i tre padri dell’analisi tecnica vissero la loro giovinezza.

L'eccezionalità dello sviluppo civile, economico e culturale di questo periodo

vissuto così intensamente, era però destinato a finire precipitosamente.

Il lungo periodo di pace e prosperità era destinato a concludersi.

Già un segno premonitore della fine di questo periodo così agiato si ebbe una

mattina del 1912 quando la gente si svegliò con la brutta notizia che il

Titanic, simbolo di questa agiatezza, era colato a picco. Circa 1500 delle 2223

persone imbarcate avevano perso la vita e sebbene non si fosse trattato di un

episodio bellico, la cosa destò non poco sconcerto. Quasi un segno premonitore

che qualcosa di peggio potesse accadere e che parte del benessere e della

spensieratezza che a quel tempo galleggiava nel mondo, potesse colare

definitivamente a picco come era successo per il Titanic. Il sogno più bello di

quell’epoca stava per infrangersi. Di quella sciagura si racconta che le persone

meno agiate che si trovavano su quella nave furono rinchiuse nelle stive

affinché non costituissero un intralcio alla salvezza delle persone più

importanti e che i più abbienti corrompessero gli ufficiali per avere per primi

le migliori scialuppe. Non a torto i giansenisti fondarono la loro costruzione

teologica nell’ idea che l’uomo nasce corrotto !!

La sciagura del Titanic fu un segno premonitore per quanto poi accadde solo due

anni più tardi con lo scoppio della prima grande guerra che cancellò

definitivamente tutte le speranze e le illusioni della BELLE EPOQUE.

L’Europa, in piena euforia da progresso, precipitò, così inaspettatamente, nel

terribile baratro della prima guerra mondiale. Il 1914 segna la fine di

un’epoca, della belle epoque e con essa la fine di un sistema di vita, di un

modo di vivere, di un mondo. Il primo

conflitto mondiale ha rappresentato il grande spartiacque della storia moderna.

Sistemi politici e sociali, in piedi da secoli, si sgretolarono. Altri

furono radicalmente trasformati. Andarono perdute secolari certezze. La seconda

guerra mondiale in seguito continuò, ampliò e confermò questo cambiamento ed il

secolo XX fu segnato irrimediabilmente da due profonde ferite le cui cicatrici

saranno sempre evidenti.

Nel 1968 Charles de Gaulle, in un suo discorso affermò: “È

trascorso mezzo secolo, ma la tragica cicatrice lasciata dalla Grande Guerra sul

corpo e sull’anima delle nazioni non è scomparsa. Quel disastro ebbe dimensioni

fisiche e morali tali che nulla di ciò che sopravvisse rimase come prima. La

società nel suo insieme, sistemi di governo, confini nazionali, leggi, forze

armate, rapporti fra stati, ma anche ideologie, vita domestica, ricchezze,

patrimoni, rapporti personali, cambiò radicalmente. Infine l’umanità perse

l’equilibrio, e non lo ha più riacquistato e ritrovato”.

Il “New York Times”, del 23 novembre 1980 riportava le parole dell’ex primo

ministro inglese Harold MacMillan che, a proposito della relativamente pacifica

e prospera età vittoriana in Gran Bretagna, disse: “Tutto andava di bene in

meglio. Questo era il mondo in cui nacqui.

All’improvviso, una mattina del 1914 ogni cosa

giunse inaspettatamente alla fine”. Macmillan rammentò che la

prima guerra mondiale segnò “la fine di un’era” e l’inizio di quel periodo di

confusione che è tuttora in corso”. Dopo la guerra, sia i politici che altri

cercarono di rallentare o fermare questa involuzione e riportare le cose alla

‘normalità’, tentando di ripristinare il mondo che c’era prima del 1914, il

mondo armonioso della BELLE EPOQUE. Ma non fu possibile. Il terremoto era stato

così violento e così prolungato che il vecchio mondo ne era stato lacerato dalle

fondamenta. Nessuno poteva rimetterlo in piedi, né restaurarlo secondo il

modello di un tempo, con i suoi sistemi sociali, la sua mentalità e i suoi

principi morali. Di importanza primaria fu anche il cambiamento che aveva avuto

luogo e che aveva determinato in moltissimi campi una scala di valori

completamente nuova. La guerra, unica nel suo genere fino a quel momento, aveva

infranto non solo illusioni e valori, ma anche molte tradizionali norme di vita

e di comportamento sociale. C’era ora un mutamento completo di valori. Tutto

sembrava andare alla deriva, come se nulla avesse più radici: dal sistema