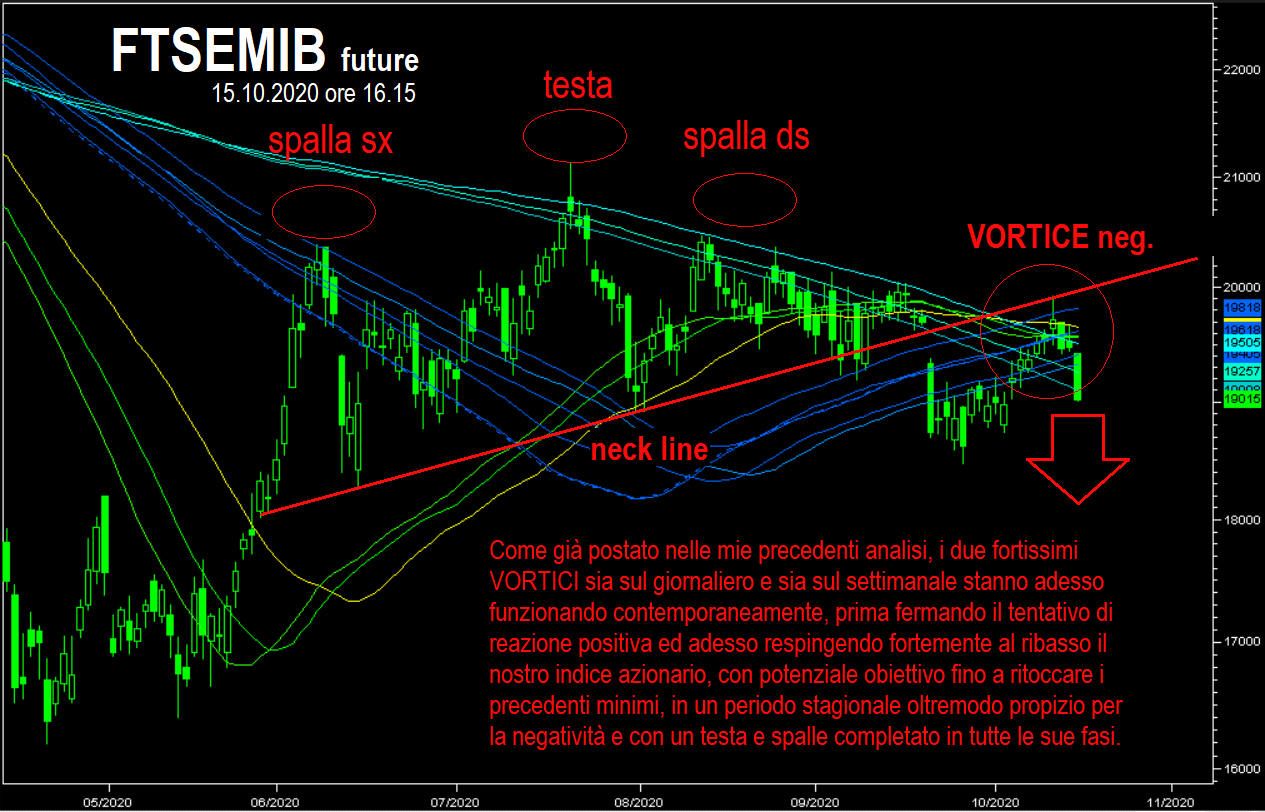

ANALISI GRAFICA OPERATIVA : www.ftsemib.it

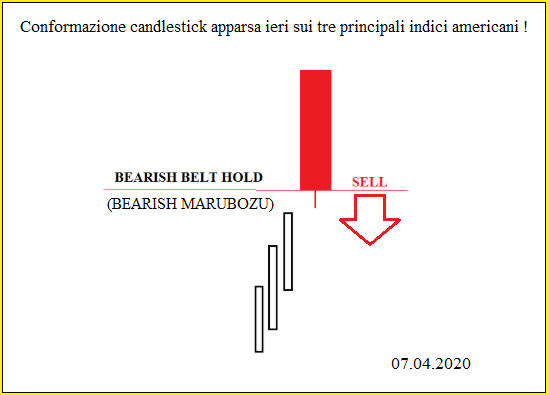

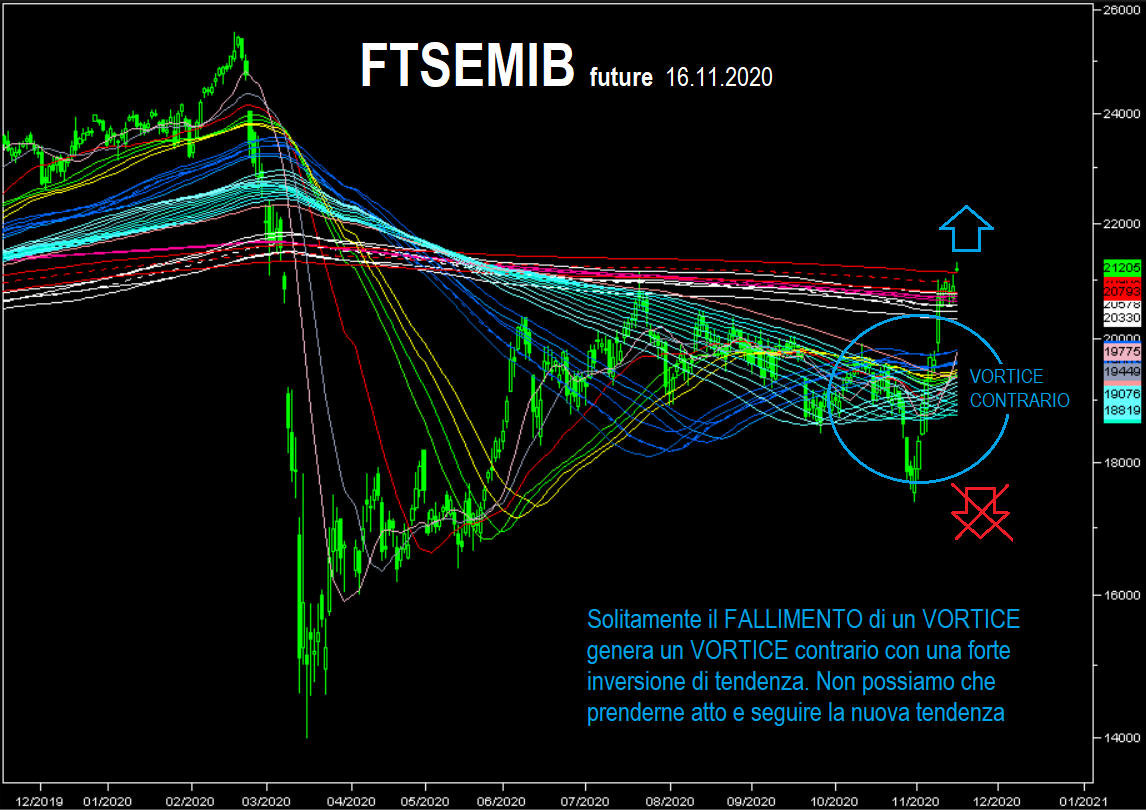

07.04.2020: NUOVI POTENZIALI max OBIETTIVI con ritracciamenti intorno al 50%, prevista comunque a breve nuova negatività.

DAX 11070-11500; EUROSTOXX 2900-3000-3100; FTSEMIB fut 18500-19500; CAC 4850-4900; SP500 2800-2900; BEL20 3150-3350

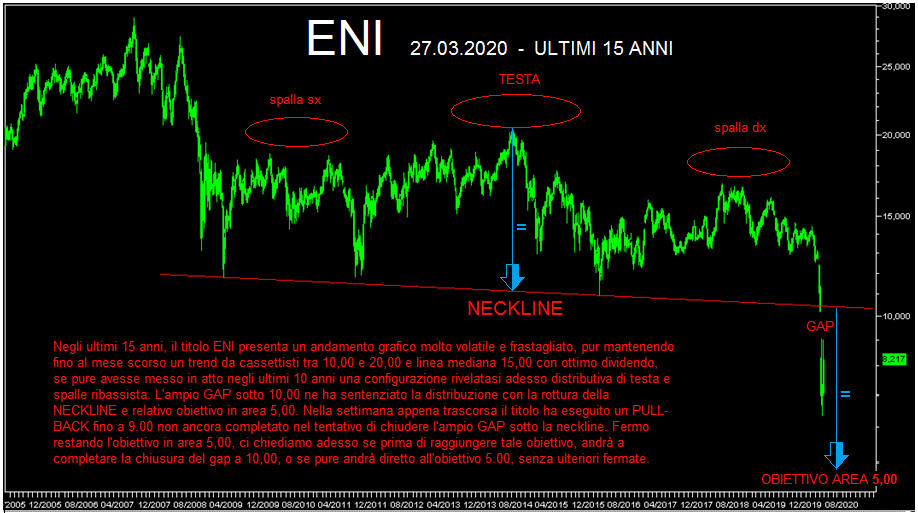

03.04.2020: Nel pomeriggio di ieri il titolo ENI ha chiuso il GAP con max a 10,11 ed oggi torna sui suoi passi. PULL BACK completato ? Probabile !

Coronavirus, DiaSorin: pronto il test per la diagnosi in un'ora ...

Il CROLLO del PETROLIO trascina nel baratro anche il titolo a 6 zampe

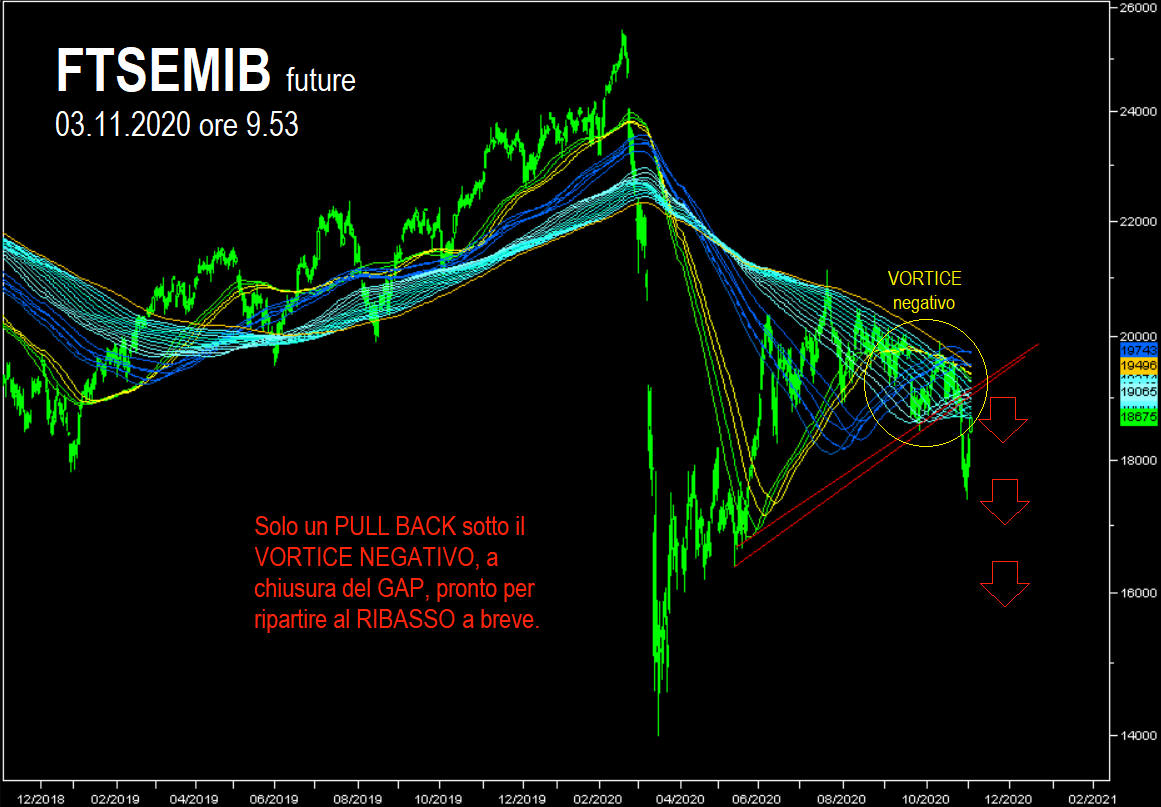

Settimana caratterizzata da

forti PULL-BACK e RITRACCIAMENTI intorno al 38% su quasi

tutti gli indici azionari, con ritorno sotto supporti

precedentemente rotti al ribasso.

PULL-BACK sotto precedenti supporti, con concomitanti

RITRACCIAMENTI che non andassero oltre il 35/40%, sono

spesso forieri di continuazione di forte negatività.

N.B. Risalta all'occhio la EVIDENTE DIVERSA INCLINAZIONE e quindi la forza degli indici americani rispetto all'indice EUROSTOXX50 europeo, negli stessi ultimi 15 anni !!

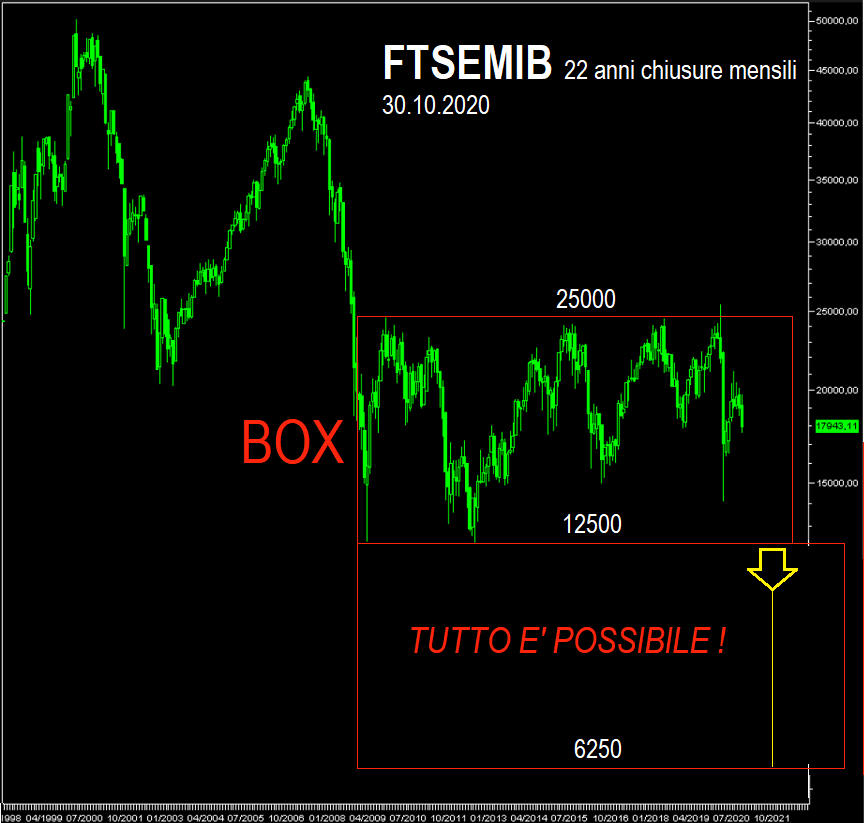

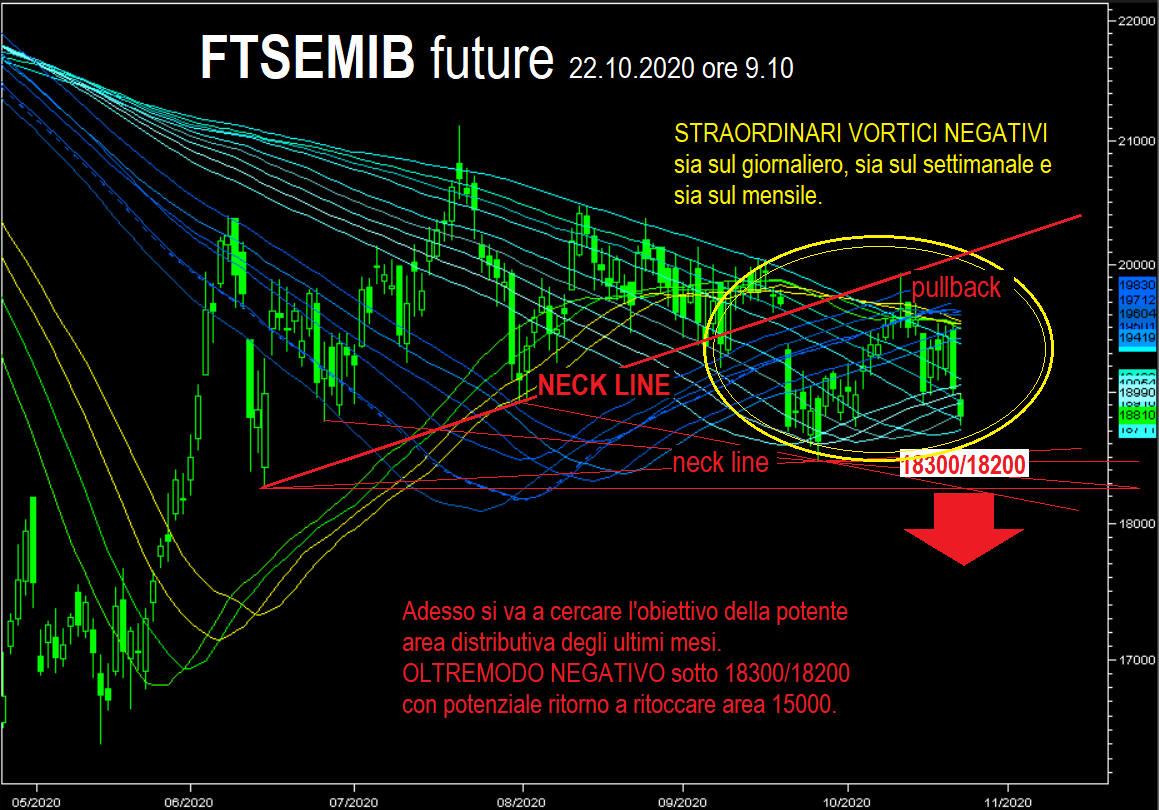

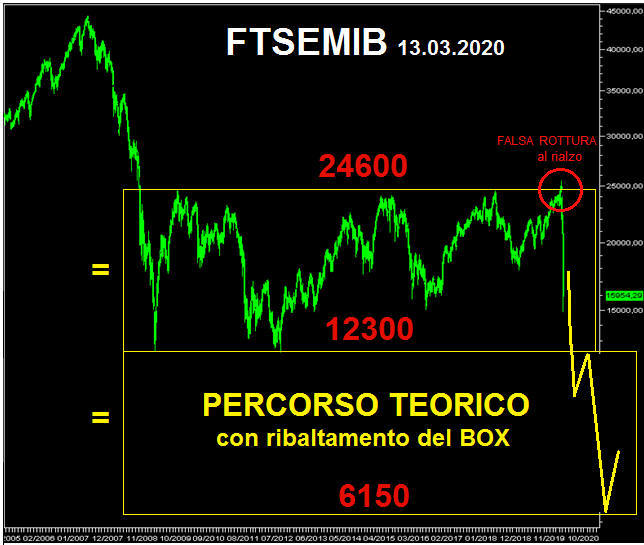

14.03.2020: la ROTTURA al RIALZO del BOX, ma solo per pochi giorni e non >3%, aveva fatto ben sperare per un capovolgimento percentuale positivo del BOX, poi, il suo repentino fallimento, ci ha riportato alla realtà per una forte continuazione del ribasso dopo ben 10 anni di congestione laterale in box che oggi potremmo catalogare come distribuzione anzichè accumulazione come avevamo auspicato. Adesso non ci resta che pensare in negativo, con ancora ampi spazi di manovra di un potenziale ribaltamento del BOX, ma questa volta non più al rialzo, bensì al ribasso. La eventuale e "probabile" rottura di almeno il 3% del supporto posto a 12300 comporterebbe il segnale definitivo del ribaltamento con probabile conseguente PULL BACK sulla rottura, per poi andare dritto all'obiettivo "minimo" in area 6500/6000.

(La presente è solo una mia personale riflessione che si basa sulla teoria analitica e non invita assolutamente all'operatività)

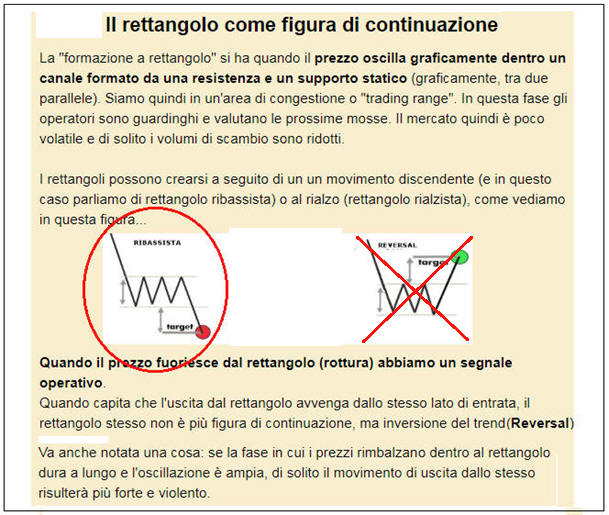

RETTANGOLO COME FIGURA DI CONTINUAZIONE DELLA PRECEDENTE TENDENZA.

Resistenza e supporto: La "formazione a rettangolo" è contraddistinta da una oscillazione dei prezzi contenuta graficamente da due rette parallele, con quella superiore che rappresenta un classico "livello di resistenza statica", e quella inferiore che identifica invece un "livello di supporto statico". Si evidenzia solitamente che i volumi scambiati all'interno di questa formazione risultino sicuramente più bassi che durante le fasi dominanti del trend, anche se meno rispetto ad altre figure di continuazione.

Congestione: In pratica, il rettangolo (rialzista o ribassista), rappresenta la classica area di congestione, o meglio di trading range, durante la quale il mercato e gli operatori che lo compongono si ripropongono di valutare attentamente le effettive potenzialità di ripresa, una volta abbandonata la congestione, della direzionalità che ha caratterizzato il movimento precedente.

Durata: A differenza di altre figure di continuazione, le formazioni a rettangolo possono durare molto più a lungo, anche alcuni mesi, e la logica vorrebbe che una volta identificata una formazione di questo tipo si dovrebbe procedere ad acquisti in prossimità della parte bassa del rettangolo (supporto statico) o viceversa a vendite in prossimità della parte alta (resistenza statica), con la fissazione di stop loss molto contenuti a protezione dell'operatività e del capitale investito che potrebbero essere validamente "piazzati" pochi tick al di fuori del rettangolo identificato.

Accumulazione o distribuzione: Ovviamente, a seconda della direzione primaria del trend, rialzista o ribassista, i rettangoli vengono anche definiti "zone di accumulazione" o "zone di distribuzione; altrettanto ovvie le conclusioni che si possono trarre dopo aver osservato la "crescita in lunghezza" di un rettangolo (ovvero la durata temporale della fase di congestione) e la sua "crescita in larghezza" (ovvero lo "spessore" della fase di congestione): tanto più ampie ed estese risulteranno queste due variabili, tanto più forte e violento risulterà il movimento che ne conseguirà, il cui target/obiettivo in termini di prezzo sarà peraltro identificabile proiettando l'altezza del rettangolo dal punto di rottura individuato.

BreakOut: Avviene quando i prezzi fuoriescono da uno dei due lati del Rettangolo; si consiglia sempre di aspettare la fuoriuscita dei prezzi, per capire la direzione del BreakOut (Rialzo o Ribasso), piuttosto che “provare” ad indovinarla prima del BreakOut. Alcuni Traders fissano un prezzo (3% di scostamento rispetto al BOX) o un periodo di tempo (3 giorni), per verificare la validità del BreakOut (Cioè se i prezzi si discostano più del 3% dopo il BreakOut, vi è la conferma finale della Figura; ed altresì se il movimento da quando i prezzi sono fuoriusciti dal Rettangolo, prosegue per più di 3 giorni, vi è la conferma finale della Figura).

L'eventuale rottura (al rialzo o al ribasso) di una figura di questo tipo, soprattutto se accompagnata da volumi consistenti e che vada oltre il 3% del BOX e che altresì duri almeno più di 3 giorni, rappresenta un segnale operativo molto affidabile, da seguire senza esitazioni prendendo posizione nella direzione della rottura stessa senza dimenticare comunque di fissare un adeguato livello di stop-loss.False rotture: Le possibili FALSE ROTTURE, dove risultino accompagnate da bassi volumi e non vadano oltre il 3% del BOX e non durino più di 3 giorni, (come nel nostro caso con la falsa rottura del 24600 di FTSEMIB, dove i volumi sono stati bassi e dove la rottura si è fermata al 3%), originano repentine, affidabili, ma questa volta CONTRARIE INVERSIONI di TENDENZA.

Target Price Minimo (Minimum Target Price): Per individuare il Target minimo, bisogna misurare l’ampiezza del Rettangolo, e proiettarla dal punto di BreakOut verso la direzione di fuoriuscita dei Prezzi, mentre per calcolare il Secondo Target limite della configurazione, si proietta dal punto di BreakOut, la distanza tra l'Inizio del trend ed il Minimo della figura. (vedi figura sottostante)

24.01.2020: l'indice FTSEMIB sbatte ancora una volta sotto la fortissima resistenza 24.000/24.600

17.10.2019 ore 10.43: l''indice quota adesso 22520

e sta superando la fatidica quota di 22500.

Ma attenzione, il superamento sarà significativo solo se

confermato a chiusura di giornata !!

Da notare la forte differenza tra l'andamento dell'indice francese da quello italiano, naturalmente a nostro sfavore !!

05.09.2019 ore 07,30: anche gli

indici azionari americani non tengono conto della negatività

stagionale del periodo settembre/ottobre e stappano al

rialzo

la pungente configurazione triplo minimo o testa e spalle

rivelatasi adesso fortemente rialzista come si era già

verificato su tutti gli indici europei e su quello

giapponese.

03.09.2019: September,

October and May, sell and go away ?

Configurazioni di testa e spalle rialziste, ma attenzione ad

un potenziale e sempre possibile annullamento di dette

configurazioni in un periodo stagionale solitamente

negativo!

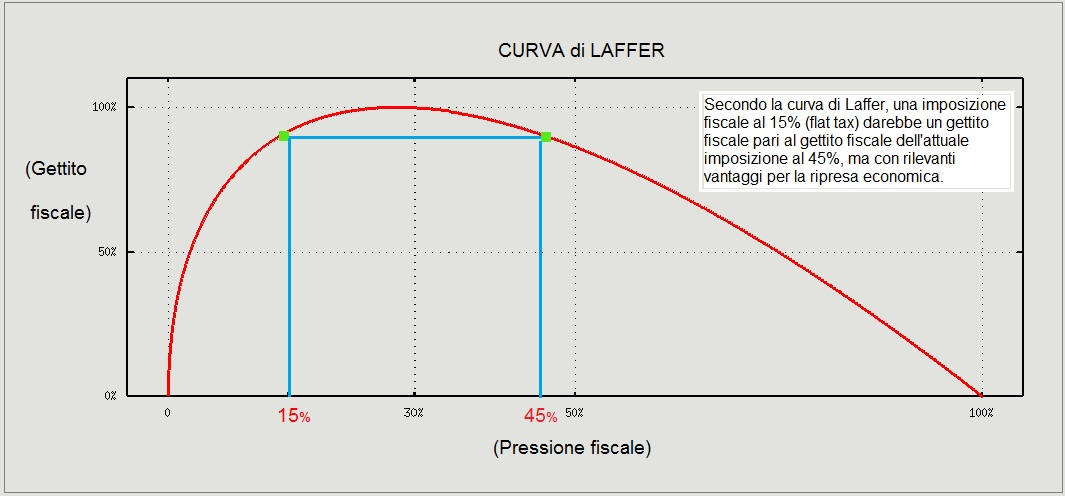

CURVA di LAFFER: spiegazione della efficacia della FLAT TAX al 15% sulla ripresa economica, come già si è verificato negli USA ed in altri paesi della UE ed extra UE

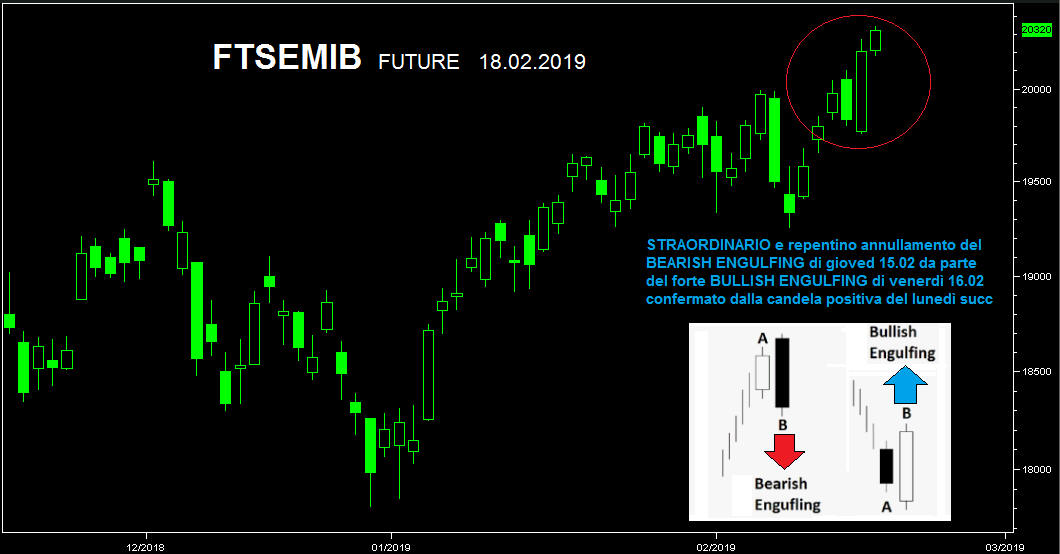

20.12.2018: Gli indici azionari stanno portando "CARBONE"! Quello che si pensava potesse essere un TRIPLO MINIMO al rialzo si sta rivelando un BOX di continuazione della tendenza ribassista che, se rotta definitivamente quota 18400, già intaccata stasera, porterebbe il future sul nostro indice, ben più in basso intorno a quota 17000/16000. Vedi spiegazione grafica

15.12.2018: Attenzione però, perchè, al contrario, la rottura al ribasso

di quota 18400 sarebbe oltremodo negativa con il

proseguimento della tendenza ribassista. In tal caso infatti

la

configurazione di triplo

minimo sarebbe annullata ed il box del triplo minimo

assumerebbe le connotazioni di un flag laterale di

ridistribuzione e continuazione appunto della tendenza

ribassista.

Vedi più sotto anche il grafico sul nostro BTP.

Analisi tecnica su GRAFICI tratti da piattaforme www.IWBANK.it

16.10.2018 - SENZA COMMENTO: l'analisi su EUROSTOXX50 parla da sola

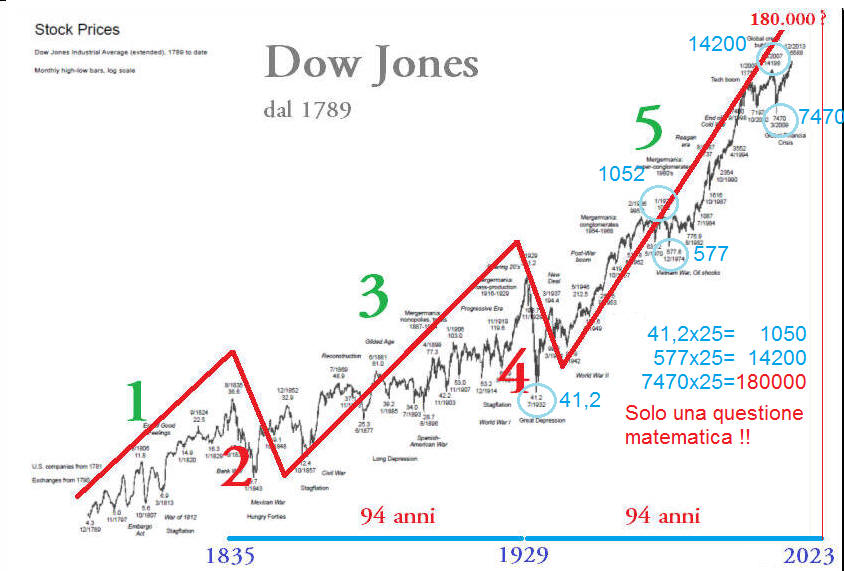

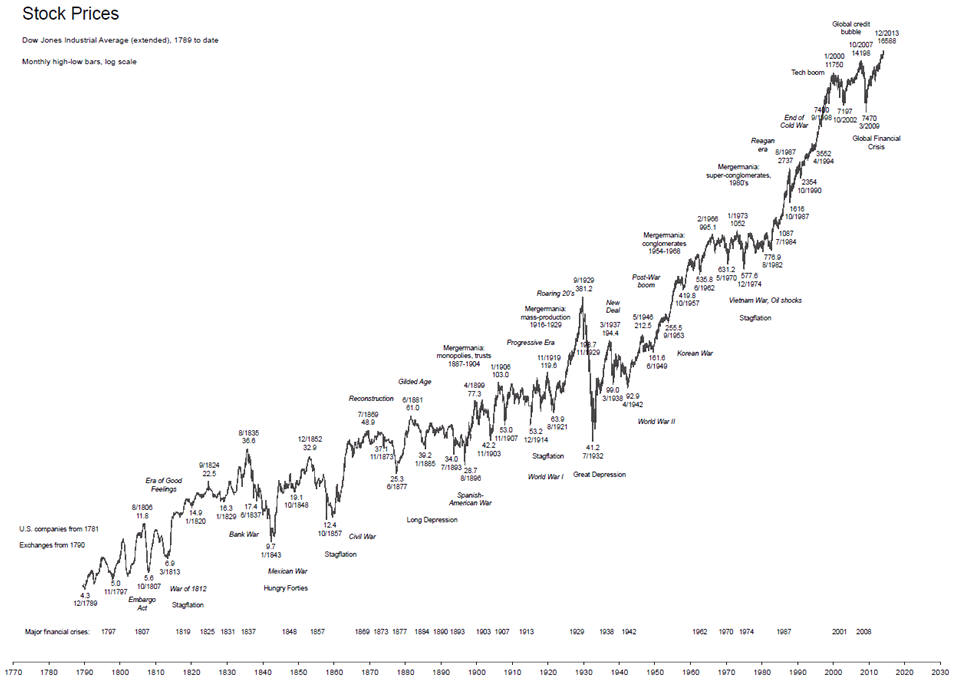

24.10.2018 Il trend secolare al rialzo del DOW JONES si fermato definitivamente sulla lunga trend-line che unisce i massimi a partire dal 1929 ?

o si tratta di una estemporanea correzione ?

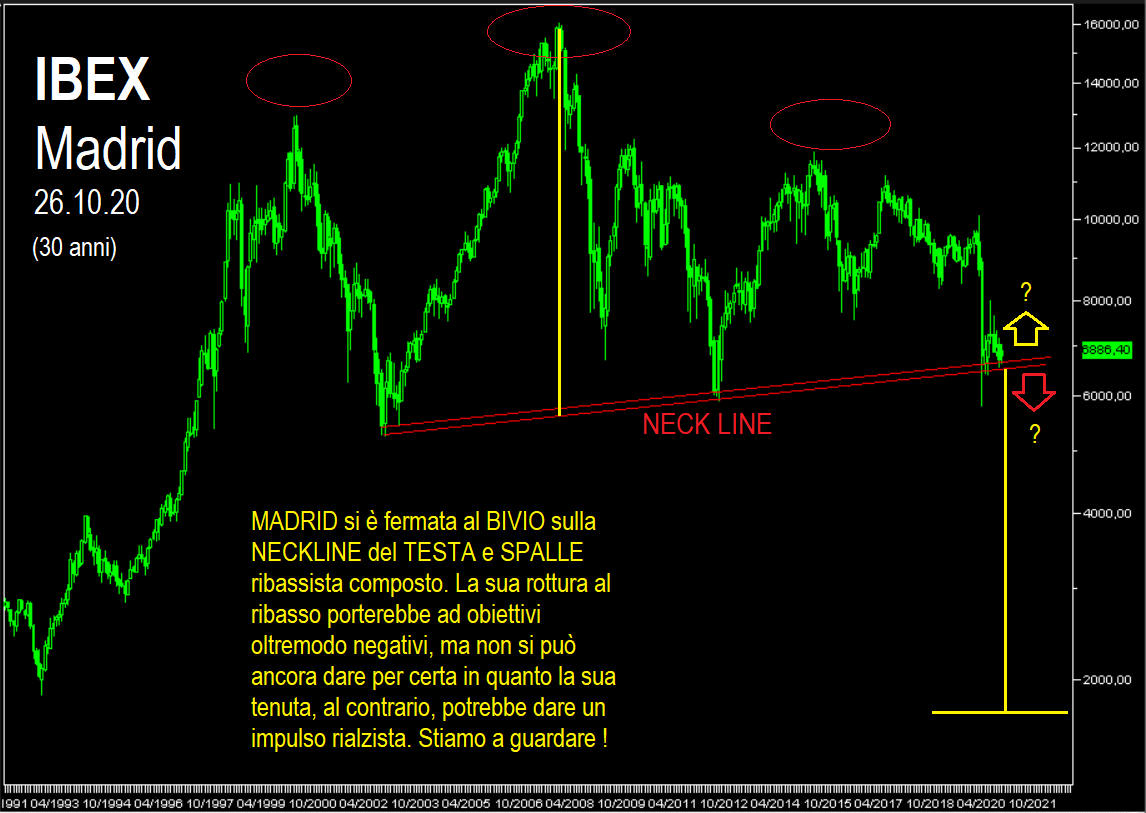

23.11.2018: la rottura della terza trendline trasversale (linea congiungente minimo/massimo) coincidente con la rottura di uno dei più grandi e significativi vortici,

se non il più grande di tutti quelli generatisi dal 1973 in poi sull'andamento grafico del nostro indice azionario più rappresentativo, con per di più, tre grandi massimi

decennali in area 24500 alle spalle, ha generato una attesa fortemente negativa senza possibilità di ritorno, non prima di aver rivisto i precedenti minimi in area 12500,

la cui potenziale rottura al ribasso potrebbe dare altresì l'input per il rovesciamento del box decennale (inteso come configurazione di onda B)

ed il conseguente raggiungimento dell'obiettivo su scala logaritmica in area 7000/6500, come completamento di onda C

(vedi grafici del 16.10 e del 23.10.2018) sopra riportati.

07.12.2018: dopo tanti rialzi, adesso la forte volatilità fa "VACILLARE" gli indici azionari americani !!

.... e se al contrario avesse ragione la Quantum School ? Cliccate e leggete il contenuto del LINK: QuantumTradingSchool

15.12.2018: vediamo adesso cosa accade sul BTP:

__________________________________________________________________________________________________________________________________________________

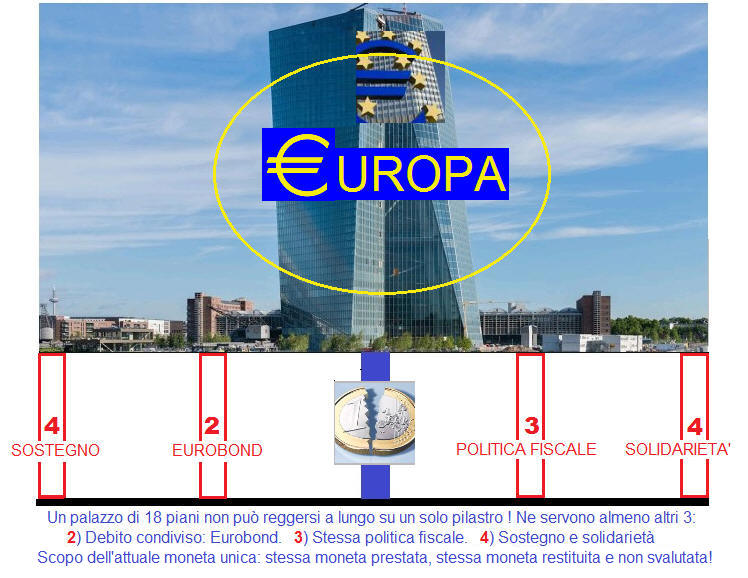

08.12.2018: adesso un poco di analisi fondamentale su una Europa sbagliata, comunque non facile da realizzare per un troppo radicato nazionalismo e per una oramai avviata globalizzazione degli stati a livello mondiale, dove i grandi gruppi dettano la politica e dove gli stati più deboli saranno fagocitati dai più forti e di questi solo quattro si contenderanno le sorti del mondo !A voi individuare i 4 che resteranno sulla scena mondiale ! Ovviamente uno per continente, Africa esclusa !

Oltre che per fare ordine nei rapporti di cambio, per garantire stabilità monetaria e facilitare il commercio internazionale, la moneta unica è stata istituita a tutela degli investitori esteri che

prestavano all'Italia moneta forte come Marco tedesco e Dollaro americano e solitamente ricevevano indietro la nostra Lira nel frattempo svalutata.

Sotto questo aspetto, dal 2002 o meglio dal 1999, l'Euro tutela gli investitori esteri,

per cui a moneta prestata, stessa moneta restituita o moneta pregiata restituita in caso di moneta prestata al di fuori dell'Eurozona.

Ad oggi gli investitori esteri detengono circa un terzo del nostro debito per un ammontare quindi di circa 800 miliardi di euro.

La Commissione Europea ha il compito di rendere affidabile, con l'austerity ed il rigore, la restituzione del debito da parte dell'Italia agli investitori con la stessa moneta prestata

o comunque agli investitori al di fuori dell'Eurozona, con moneta forte e comunque affidabile come l'Euro.

Austerity e rigore significa prendere soldi ai cittadini attraverso le tasse per darli allo stato super indebitato che diversamente non potrebbe far fronte alla restituzione dei soldi avuti in prestito.

La moneta unica, da sola non potrebbe comunque garantire la restituzione dei prestiti ricevuti, resta infatti impossibile la restituzione dei prestiti ricevuti, se pur nella stessa moneta, in caso di default.

A tal proposito il fallimento che fu dell'Argentina è oltremodo esemplare: a quel tempo per evitare di dover restituire una moneta svalutata a fronte di prestiti con moneta pregiata,

il paese Argentina emise obbligazioni in dollari al fine di attrarre investitori esteri. La trappola fu grande. L'argentina attrasse tanti investitori, ai quali non restituì mai quanto ricevuto in quanto

fu costretta al default per aver legato la propria moneta ad una moneta forte come il Dollaro americano ed il Marco tedesco.

Se volete far fallire od indebolire un paese, legate la sua moneta ad una moneta più forte, senza poter far parte di una confederazione di stati sorretta dai pilastri di cui sopra!

Di esempi ce ne sono abbastanza! Di questi lo SME fu un esempio tipico con cui la nostra moneta restò legata al dollaro ed al marco tedesco entro una limitata fluttuazione dal 1978 al 1992

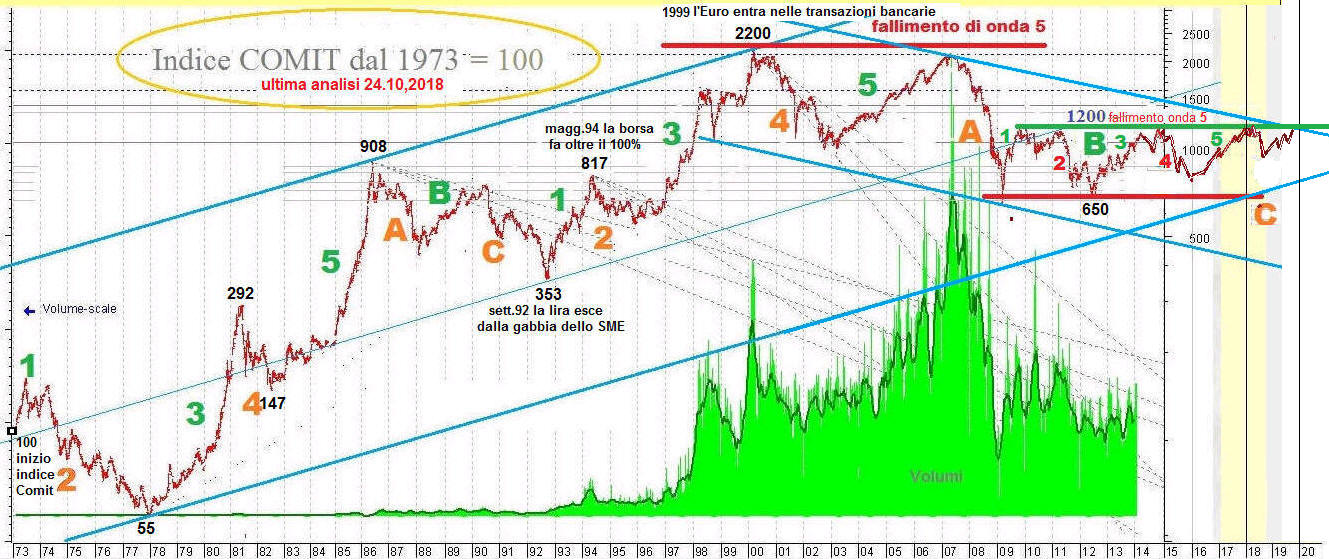

anno in cui l'Italia ne uscì, 16.09.1992, per non finire soffocata e da quel momento la sua economia ricominciò a galoppare. Vedi il grafico Comit:

Serpente_monetario

Sistema_monetario_europeo

16 settembre-1992-lira-esce dallo SME

Il-cambio-lira-euro-non era sbagliato

Per timore che il nostro paese possa cadere in default, il risultato di questa austerity e rigore imposti, rappresenta una lenta e continua agonia per un travaso continuo di risorse dai cittadini

allo stato e questo fino a quando i cittadini potranno pagare con il proprio patrimonio liquido ed immobiliare.

Rigore ed austerity altro non rappresentano che passaggio di moneta da aziende e privati verso lo stato indebitato, affinchè questi riesca a far fronte alla restituzione

dei prestiti od investimenti nazionali ed esteri ricevuti.

Ma quanto alla difficoltà di restituire prestiti ai risparmiatori italiani, poco importa alla Commissione Europea, se non per un ipotetico default dell'Italia che coinvolga anche altri paesi.

Pensate ad un azienda in difficoltà economica. Forse importa a qualcuno le sorti di quella famiglia, od importa a coloro che hanno investito in quell'azienda ? E così vale per l'azienda Italia.

Più l'Italia si indebolisce e più diventa infatti facile preda e bocconcino prelibato per i più forti che nel frattempo sono altresì garantiti per i soldi prestati e agevolati nell'acquisto di aziende italiane.

Se non riusciamo a ricostruire una Europa sorretta dai pilastri di cui sopra, meglio uscire quindi per non morire, come d'altra parte facemmo uscendo dallo SME nel 1992!

Pensate che ad essere fatti prigionieri con l'ultima trovata della fattura elettronica sono i paesi più deboli: Grecia, Portogallo, Estonia e Italia, sempre più castigati ed indeboliti per un debito impagabile!

E ci chiediamo ancora se sia accaduto qualcosa di grave a quei paesi che non hanno scelto di entrare nell'euro:

Danimarca, Svezia, Norvegia, Repubblica Ceca, Ungheria, Polonia, la stessa Croazia, la Gran Bretagna (quest'ultima addirittura fuori anche dalla UE) ?

Tutti con spread inferiore all'Italia, fatta eccezione per la sola Ungheria di poco superiore.

Di seguito il risultato e le conseguenze di questa profonda anomalia:

20.11.2018: Il grafico sottostante è la fotografia dello stato di salute della nostra economia da 15 anni a questa parte e più precisamente dalla entrata in vigore dell'Euro.

Da quel momento si noti il continuo ampliamento della forbice tra le economie più forti (Germania in testa) e quelle più deboli (Italia in coda)!

Una ulteriore prova, o meglio una evidente rappresentazione di quanto l'Euro come moneta più pesante della Lira e più leggera del Marco,

abbia penalizzato la competitività del nostro paese e favorito quella della Germania.

___________________________________________________________________________________________________________________________________________________________________

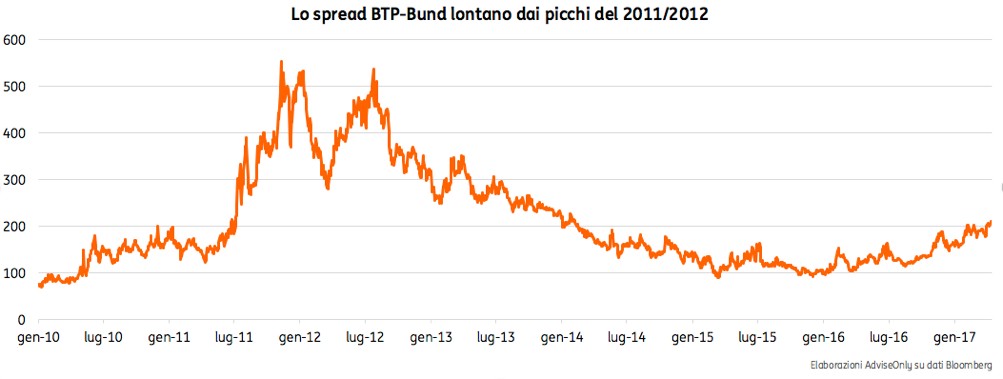

SPREAD rates-bonds/government-bond-spreads

Lo spread è la differenza tra il saggio di interesse passivo che l'Italia paga sul proprio debito, rispetto a quanto paga la Germania,

equivalente alla differenza tra i rendimenti dei nostri BTP a 10 anni ed i rendimenti dei BUND tedeschi sempre a 10 anni, in cui la Germania è presa come riferimento

con spread pari a 00, per essere il paese più virtuoso nel contesto internazionale.27.07.2018: ma come la mettiamo con i BTP decennali in tendenza negativa in testa e spalle ribassista (vedi sotto) !? Due aspetti che non tornano.

Probabilmente quel segnale rialzista oltre 25000 tarderà non poco a verificarsi !

03.08.2018: e così è stato !

Il BTP 10 anni è ripreso a scendere mentre il BUND mantiene le posizioni. Così lo spred aumenta e la nostra BORSA scende !

Chissà quando rivedremo quel fatidico 25000 !!L'analisi tecnica di Borsa, attraverso lo studio grafico dell'andamento della serie storica di un certo fenomeno rappresentato sugli assi cartesiani, non si occupa delle ragioni per cui si muove quel fenomeno, ma del come si muove.

L'analisi tecnica, pertanto, non si occupa delle ragioni per cui si muovono i prezzi, ma del modo con cui essi si muovono. E' ciò che sto facendo, con l'obiettivo di individuare nel più breve tempo possibile l'inversione di tendenza.

EURO, meglio retrocedere e ripartire Parlando di economia Moneta e la sua storia

Guardiamo lo SPREAD rendimento BTP10 BUND10 https://www.money.it/+-Spread-Btp-Bund-+Commento del 16.03.2018

Riflettete su questi numeri: 140, 80, 25. Sono rispettivamente lo spread odierno dell'Italia, della Spagna e della Francia. Questi numeri stanno a significare che l'Italia paga 2350 x 140 =

=33miliardi di euro, pari a 64.000 miliardi di vecchie lire di interessi all'anno più della Germania; 14 miliardi più della Spagna e 27 miliardi più della Francia.

Lo stato italiano gira queste cifre a noi cittadini come ulteriore imposizione fiscale e come taglio ai servizi ! Così la forbice del benessere tra noi e loro si allarga sempre di più !Commento del 10.06.2018

Guardate come è cambiata la situazione sugli SPREAD in soli 3 mesi: Italia, Spagna, Francia : 270, 103, 36 contro 140, 80, 25 del mese di marzo !!

SPREAD, differenza tra il tasso di interesse sul debito a 10 anni di un paese e il tasso di interesse sul debito a 10 anni del paese con tasso più basso.

Come si può rilevare dallo specchietto sopra riportato, lo SPREAD quale indicatore di fiducia di un paese rispetto al paese più forte, oggi la Germania, rappresenta una ulteriore conferma

della forbice che va sempre più allargando.

Due crisi a confronto: quella del 1991/1992 con lo spread fino a 750 e quella del 2011/2012 con lo spread fino a 576

Nel settembre 1992 uscimmo dallo SME e negli anni che seguirono l'illusione dell'entrata nell'euro, lo spread si appiattì verso lo 0 o poco più,

fino a ricominciare a crescere con la crisi del 2007/2008 con il top del 2011/2012. Adesso dopo i soliti 5/6 anni dalla crisi siamo ancora tra 100 e 200.

28.07.2018: Anzi, con il nuovo governo "giallo verde" non ci scolliamo da 230, dopo un picco a 330 e sembra proprio che di scendere non ne abbia proprio voglia, anzi, dal testa e spalle rialzista e ribassista sul BTP decennale, sembra che voglia crescere ancora e non di poco. GUARDATE il grafico delle quotazioni del BTP a 10 anni: Se l'obiettivo venisse realmente raggiunto il nostro SPREAD potrebbe superare anche quello della Grecia adesso intorno ai 350 !

N.B. La piccola e bella Danimarca ha superato la Germania per virtù sullo spread ! Quindi mentre noi affondiamo, c'è qualcun altro che vola !

----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Per il nostro vecchio indice COMIT posizionato da sempre all'interno dell'ampio canale rialzista epocale, se pur all'interno di un trend intermedio al ribasso da circa 20 anni ed adesso molto vicino, se pur al di sopra del significativo supporto della trend inferiore del grande canale azzurro sarebbe significativo il superamento di quota 1200 con obiettivo il ritorno sui massimi assoluti. Ma la rottura al rialzo della trend superiore del FLAG laterale discendente degli ultimi 20 anni (1200/1300 di indice Comit, corrispondente a 24000/2500 di Ftsemib) potrebbe proiettare il nostro indice ben oltre i precedenti massimi assoluti.

24.10.2018: così non è stato e adesso negatività su tutti i mercati internazionali per il medio-lungo periodo. Più resistenti le vendite CAC francese, miglior indice europeo.

Possibile obiettivo a 6000 sul nostro FTSEMIB dagli odierni 18400.

Ciò che i grandi avevano detto, ma ciò che nemmeno i grandi sanno !!

Charles Dow 1851-1902 W.D. Gann 1878-1955 R.N. Elliott 1871-1948

_______________________________________________________________________________________________________________________________________________

Forse anche il vecchio DOW si trova vicino alla fine di una lunga sequenza di rialzi !? Solo per riposare ?

ONDA 5 di ONDA 5 ancora da completare. 28/30.000 forse solo un primo step. Potenzialità fino a 180.000 ! Entro il 2023 ?Ci siamo divertiti con la matematica a calcolare una ipotetica potenzialità del vecchio Dow, ma non è detto che la corsa si sia esaurita e l'onda 5 di onda 5 si sia realizzata e completata sui 27/28000 ! Se cos fosse adesso ci aspetterebbe un lungo periodo di ribasso in A-B-C !

ONDA 5 di ONDA 5 ancora da completare.

28/30.000 forse solo un primo step. Potenzialità fino a 180.000 entro il 2023 !?24.10.2018 Il trend secolare al rialzo del DOW JONES si fermato definitivamente sulla lunga trend-line che unisce i massimi a partire dal 1929 ?

o si tratta di una estemporanea correzione ?

In copertina del mio libro avevo forse un poco anticipato !

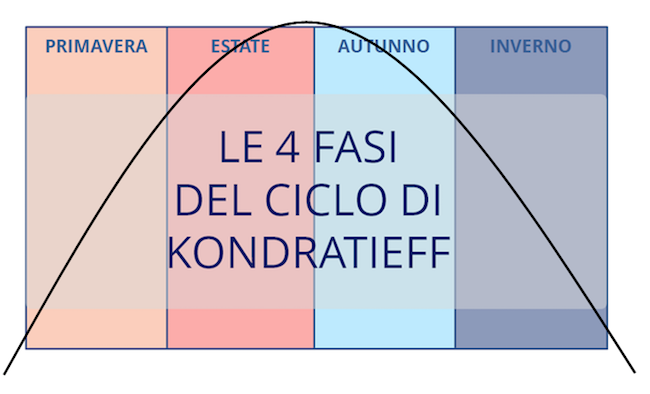

I 94 anni ci riportano alla teoria dei cicli di Kondratieff

I miei tesorini Sissi e Happy !